Voltar Publicado em: quinta-feira, 18 de fevereiro de 2021, 11h30

Apesar de incertezas quanto a demanda, a produção de suínos segue em crescimento

Veja como anda o cenário no que se refere a exportação, consumo e custos de produção

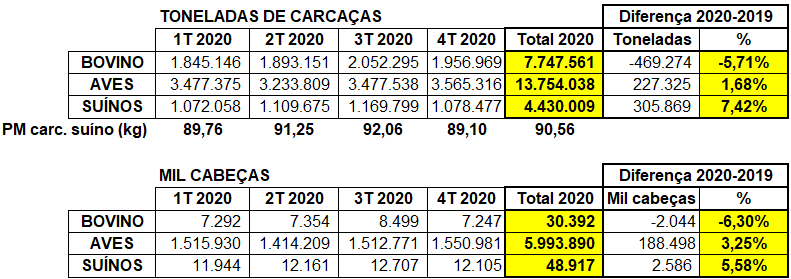

Mais uma vez, a carne suína é apontada como a proteína animal que mais cresce no Brasil. A conclusão pode ser observada através de dados preliminares do quarto trimestre de 2020, publicados pelo do IBGE em fevereiro, que mostram que a produção de carne suína brasileira no ano passado foi bastante expressiva, com um crescimento de 7,42% em relação à 2019 em peso de carcaças (tabela 1), concretizando a expansão do alimento por mais um ano consecutivo.

Tabela 1. Produção trimestral de carnes no Brasil em 2020, em toneladas de carcaças e cabeças abatidas sob inspeção federal, estadual e municipal; e comparativo do total de 2020 com 2019 (Dados preliminares do IBGE)

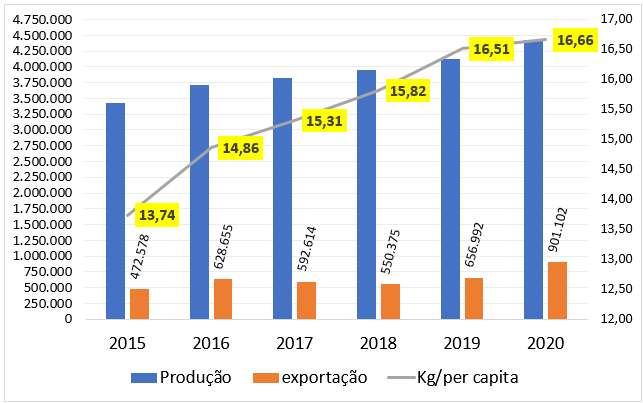

Outro fator observado, foi o aumento do consumo doméstico per capita, que representa cerca de 80% do destino da carne suína brasileira. Com o boi gordo em preço muito elevado, a carne suína aumentou sua participação na mesa do consumidor, resultando neste crescimento. (gráfico 1).

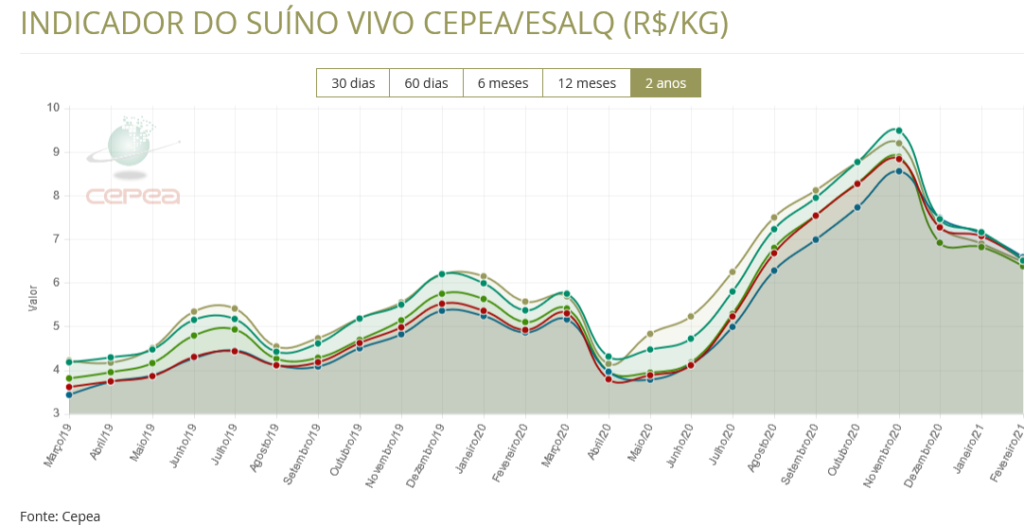

Como já havia sido alertado no final do ano passado, tradicionalmente, o início do ano é marcado pela queda dos preços do suíno em relação ao último trimestre do ano anterior. De fato, esta queda nos preços pagos ao produtor que já vinha acontecendo em dezembro, atravessou janeiro e se estendeu até a primeira semana de fevereiro (gráfico 2).

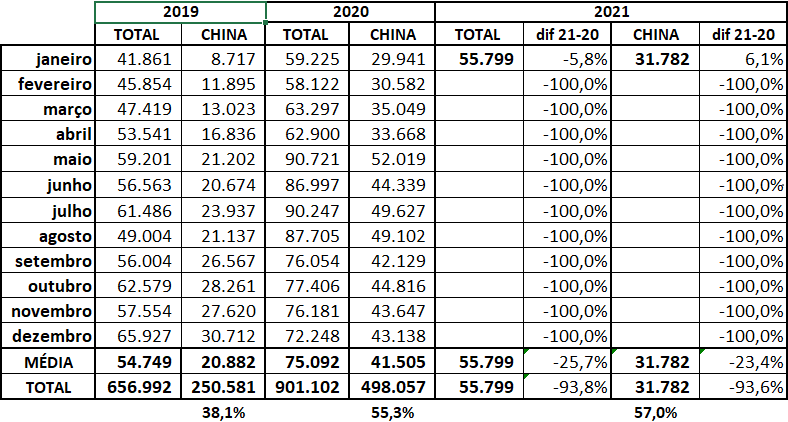

Embora as exportações de carne suína in natura tenham crescido quase 40% em 2020 em relação ao ano anterior, batendo novo recorde e ultrapassando 900 mil toneladas (tabela 2), é sabido que nos primeiros meses do ano a China reduz as importações, e como a dependência do Brasil em relação a este mercado cresceu, a redução dos embarques determinou um aumento significativo na oferta doméstica. Os números de janeiro de 2021 confirmam isso, com um pouco menos de 56 mil toneladas de carne suína in natura exportadas, 16,5 mil toneladas a menos que o mês de dezembro de 2020 e 3,6 mil toneladas a menos que janeiro de 2019.

A segunda onda da covid-19 em ascensão agora, deve provocar restrições em algumas atividades econômicas e canais de comercialização de alimentos no país. O fim do auxílio emergencial também contribui para a redução da demanda interna. Porém, já na segunda semana de fevereiro os preços dão sinais de forte reação, coincidindo com a retomada do bom ritmo das exportações que, nos primeiros 10 dias úteis deste mês, somaram 33.995 toneladas de carne suína in natura embarcadas (MDIC). Mantida esta média o mês de fevereiro deve fechar em torno de 70 mil toneladas exportadas, um número bastante satisfatório para o início do ano.

A recuperação do rebanho chinês da Peste Suína Africana (PSA) deve determinar redução das importações de carne suína deste país. O Rabobank estima que esta redução das importações chinesas pode girar entre 10 e 30%. Mesmo assim, o Brasil, que representa hoje pouco mais de 10% das importações chinesas de carne suína, deve aumentar seus embarques totais em relação a 2020 na ordem de 2,5 a 6%, segundo o banco holandês, pois outros mercados do sudeste asiático, a exemplo do Vietnam, devem compensar parte desta redução de compra da China e EUA e Europa devem reduzir suas vendas para o gigante asiático. A ABPA acredita que as exportações de carne suína do Brasil possam aumentar em até 10% em relação ao ano passado. No tocante a produção brasileira de carne suína em 2021, a ABPA projeta um crescimento de 3,5%, enquanto o USDA e Rabobank estimam algo em torno de 3,6 e 2,5%, respectivamente.

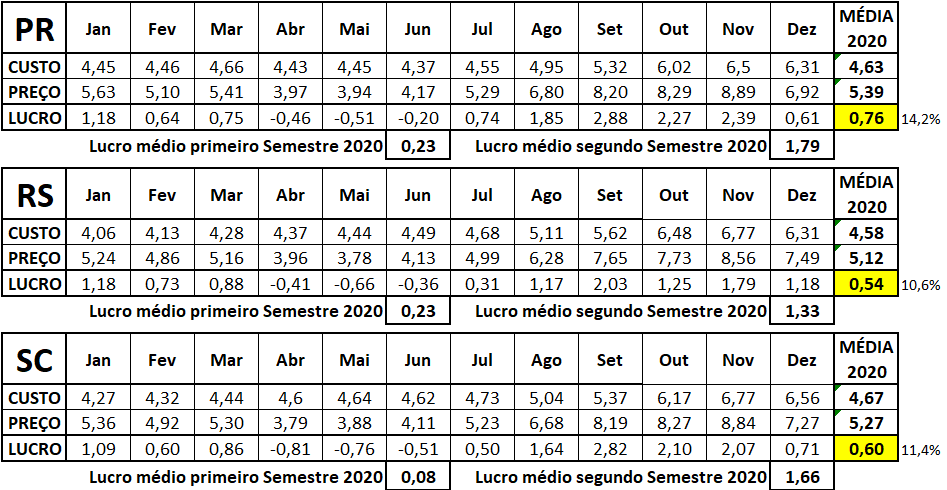

Custos de produção em alta e margens em queda

Em 2020 o milho e a soja tiveram alta de preços recorde. Além do consumo interno em alta, o dólar valorizado e o aumento da demanda chinesa resultaram em exportações históricas de soja, o que determinou um fato incomum nos últimos meses no Brasil: a importação de volumes expressivos de soja para suprir a demanda do mercado interno de esmagamento (822 mil toneladas importadas em 2020). No caso do milho, a alta se deveu muito mais à baixa oferta do que a redução de estoques nacionais ou exportações acima das estimativas. Ficou muito claro que os detentores do milho seguraram a comercialização de olho nas altas das carnes que permitiram aos compradores do cereal pagar mais caro para suprir suas necessidades. O custo de produção de suínos subiu de forma praticamente linear ao longo do ano passado, puxado pelos insumos. No balanço final de 2020, as margens positivas do segundo semestre compensaram os prejuízos do início do ano (tabela 3).

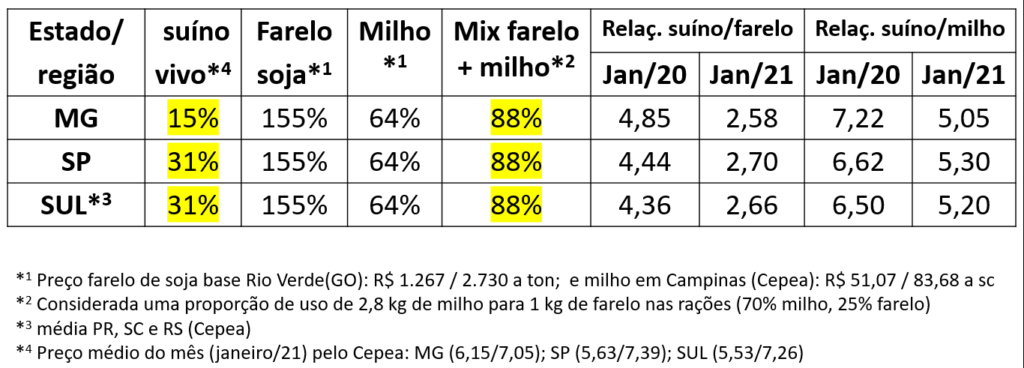

Na entrada deste ano, mesmo com a proximidade da colheita da primeira safra, os insumos continuaram subindo. O farelo de soja, em algumas praças ultrapassou o valor de 3 mil reais a tonelada e o milho beirou 90 reais a saca de 60 kg. Comparando valores médios de janeiro de 2020 com janeiro de 2021 (tabela 4), fica nítido que o custo de produção subiu muito mais que o preço de venda do suíno, mostrando que esta situação de janeiro/21 é economicamente insustentável para a atividade suinícola brasileira. Como não há perspectiva de grandes reduções nos preços dos insumos, é fundamental que os preços de venda do suíno reajam de forma significativa e duradoura.

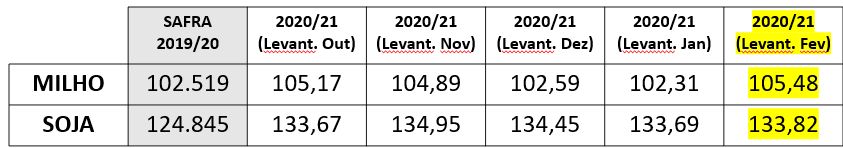

Com relação às perspectivas de safra para este ano, na segunda semana de fevereiro a CONAB divulgou o quinto levantamento da safra 2020/21 (tabela 5) e o USDA também publicou algumas projeções.

Chama atenção no levantamento da CONAB, uma redução na projeção da colheita da primeira safra de milho e um aumento considerável na segunda safra, com um incremento global na produção para 105,5 milhões de toneladas, um aumento de 2,9% em relação à safra 2019/20. As projeções de exportação foram mantidas (35 milhões de toneladas) e o consumo interno teve pequeno aumento para pouco mais de 72 milhões de toneladas, com estoque de passagem projetado para quase 10 milhões de toneladas em 31 janeiro de 2022. Este aumento da projeção da segunda safra se deve a atratividade dos preços altos do milho, mas o atraso que ocorreu no plantio da primeira safra, atrasou significativamente o plantio da segunda. Por exemplo, no estado do Mato Grosso, o maior produtor de milho do Brasil, a CONAB estima que somente 2,6% da área de segunda safra estava plantada ao final de janeiro/21, enquanto, no mesmo período do ano passado, eram 19,6%. Este atraso deixa a safra em situação climática de risco (período de estiagem nos estados do centro-oeste e frio/geadas no Paraná). Portanto, a concretização destas projeções ainda dependerá do clima.

Há outro fator bastante preocupante para o setor consumidor de milho: a venda antecipada das safras. Segundo a consultoria Datagro, até janeiro, 30% da primeira safra de milho, ainda em início de colheita, já havia sido vendida (ano passado foi 10%) e 45% da segunda também foi comercializada (ano passado foi 25%). O USDA revisou alguns números, os quais se destaca maiores estoques finais globais de milho que passaram de 283,83 para 286,53 milhões de toneladas, sendo que o órgão norte-americano projeta a safra brasileira deste cereal na casa dos 109 milhões de toneladas. A China deverá importar 24 milhões de toneladas de milho na safra 20/21, o que significa 215% a mais do que no ano passado. Um ponto de atenção para um possível aumento dos embarques brasileiros para o gigante asiático.

A soja, por sua vez, embora com produção recorde projetada pela CONAB (quase 134 milhões de toneladas), continuará com a oferta restrita e preços pressionados para cima, com estoques de passagem próximos de zero e possíveis importações pontuais para atender o mercado interno, pois o câmbio e a demanda internacional (exportação) continuarão em alta. Para a oleaginosa, o USDA reduziu a projeção dos estoques mundiais finais de 84,31 para 83,36 milhões de toneladas, sendo que os números estimados para o Brasil são muito próximos dos da CONAB, com 133 milhões de toneladas produzidas e 85 milhões de toneladas exportadas. As importações de soja pela China seguem estimadas em 100 milhões de toneladas.

Para o presidente da ABCS, Marcelo Lopes, é de suma importância que os produtores se mantenham atentos e informados as questões econômicas, principalmente no que se refere aos custos de produção. “A ABCS já tem se movimentado junto aos órgãos competentes para discutir essa questão do milho e da soja. Eu como suinocultor sei a importância que os custos de produção têm para a nossa atividade e esperamos conseguir viabilizar soluções o quanto antes.”