Notícias

Filiadas em Destaque

Voltar Publicado em: quarta-feira, 16 de dezembro de 2020, 2h53

2020 trouxe crescimento da produção de suínos, exportações recordes e preços com fortes oscilações

A expectativa é fechar o ano com números históricos também no aumento de consumo per capita anual

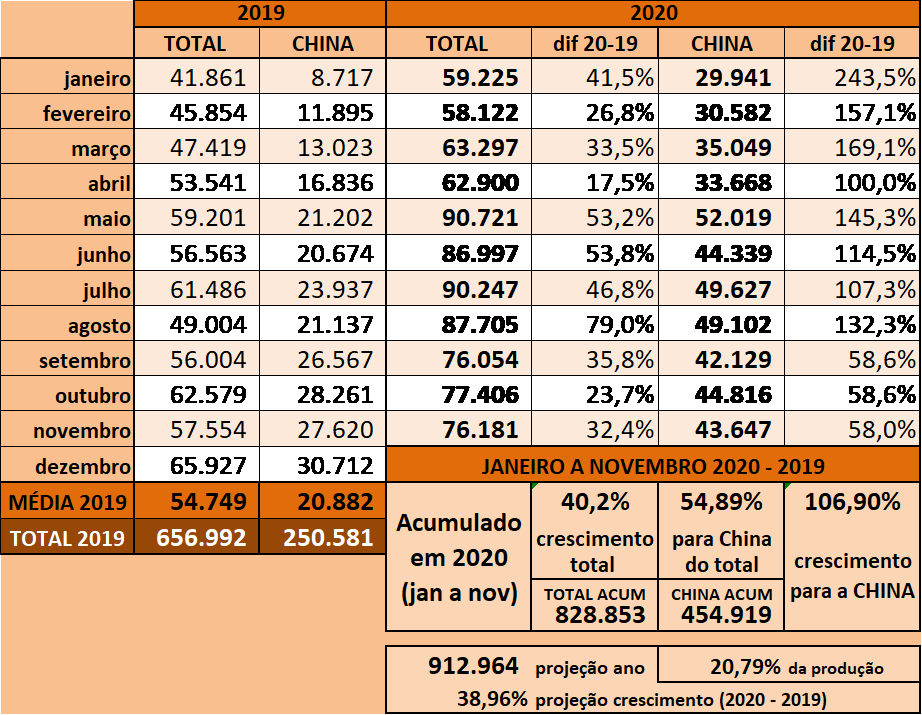

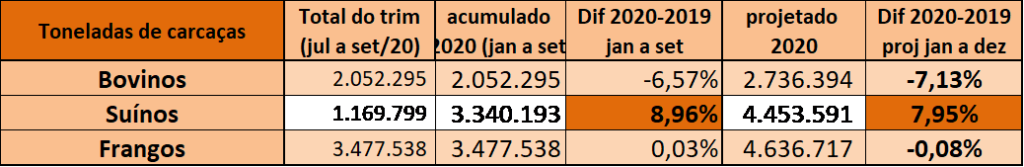

2020 foi um ano de destaque para a suinocultura no quesito exportação. Em setembro, o acumulado exportado já havia superado todo o volume de 2019. Em novembro, foram contabilizadas 828,8 mil toneladas de carne in natura (Tabela 1), sendo quase 55% deste total foi vendido para a China. Até o fim do ano, projeta-se fechar o balanço de 2020 com 900 mil toneladas embarcadas de carne in natura, quase 40% a mais que em 2019. Se somar a carne processada, ultrapassaremos a marca histórica de 1 milhão de toneladas. Este aumento nas exportações ajudou a enxugar o mercado, visto que o crescimento da produção em 2020 está sendo bastante expressivo, conforme os dados de abate do terceiro semestre, revisados recentemente pelo IBGE (tabela 2), que demonstram um crescimento de quase 9% no volume de carcaças produzidas de janeiro a setembro de 2020, em relação ao mesmo período do ano passado. Sobre estes dados pode-se projetar que a suinocultura deverá encerrar o ano com consumo per capita anual também recorde, mostrando uma importante evolução no consumo doméstico desta proteína, apesar dos problemas enfrentados ao longo do ano e sendo a única carne com crescimento consistente da produção, algo que vem se repetindo ao longo dos últimos anos em relação às demais proteínas.

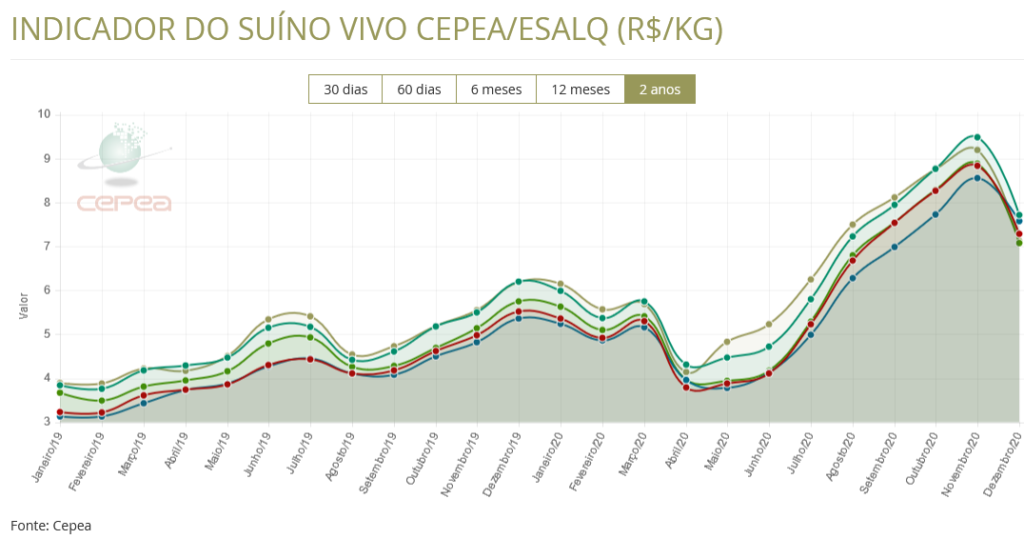

Apesar do aumento significativo das exportações, o mercado doméstico deve fechar o ano como destino de 80% de toda produção do Brasil. O ano foi marcado por uma de mudança de patamar tanto de preço do suíno (e as outras proteínas também), quanto de custo de produção, com o aumento dos preços do milho e da soja a valores nunca atingidos. Após um recuo acentuado dos preços em abril e maio, quando as medidas de restrição estabelecidas para conter a entrada da pandemia de covid-19 no país fecharam grande parte dos canais de vendas (food service), de junho em diante, com a reabertura gradual dos estabelecimentos e a distribuição do auxílio emergencial, as proteínas tiveram um aumento contínuo do preço até meados de novembro, quando, após os preços baterem recordes históricos mesmo em valores corrigidos, iniciaram um movimento de queda bastante significativo (gráficos 1, 2 e 3) que se acentuou no início de dezembro.

Para o mercado de suínos no ano de 2021 há algumas certezas e muitas dúvidas. As certezas são: as exportações de carne suína ainda estarão em alta, puxadas pela China e o custo de produção continuará elevado, conforme detalhado mais adiante. As incertezas relacionam-se à velocidade de controle da pandemia no Brasil e no mundo e as consequencias disso. A economia só voltará ao normal após a vacinação em massa, pois as ondas de contágio determinam medidas restritivas que afetam significativamente as cadeias de produção. Há ainda dúvidas quanto a continuidade ou não do auxílio emergencial que foi canalizado para a compra de alimentos e ajudou ao aquecer a demanda das carnes no Brasil. Outras questões como clima e evolução das safras, câmbio e pressão inflacionária podem afetar direta ou indiretamente a suinocultura.

A China é um assunto a parte, pois continuará tendo um peso grande sobre a demanda de carnes e grãos. É fato que a recuperação do rebanho suíno chinês tem sido mais rápida do que se esperava, mesmo ainda não tendo eliminado por completo os focos de Peste Suína Africana (PSA). Porém, a recuperação do rebanho chinês também está impactando na maior demanda de soja e milho, mas ainda não será suficiente para suprir a demanda de proteína animal do país. A propósito, projeções do USDA dão conta de que a importação de carne suína da China continuará em patamares elevados até o final da década, pois, se por um lado o rebanho suíno tem se recuperado, por outro, há limitações estruturais nesta retomada e o aumento do consumo do país mais populoso do planeta, que detém quase 20% da população mundial, continuará determinando déficit de alimentos por muitos anos.

Custo de produção mudou de patamar e deve continuar em alta em 2021

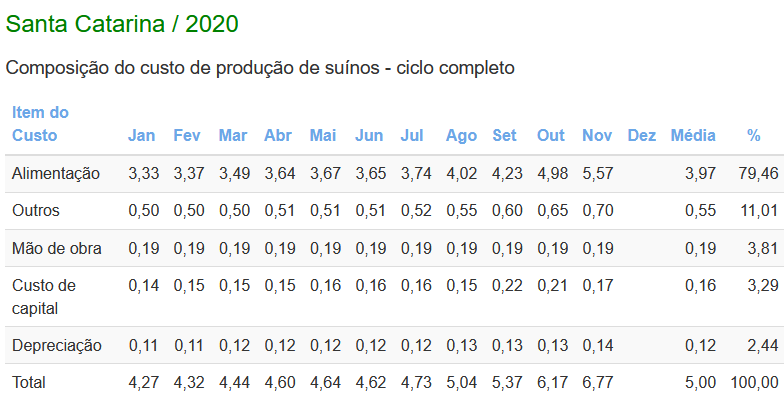

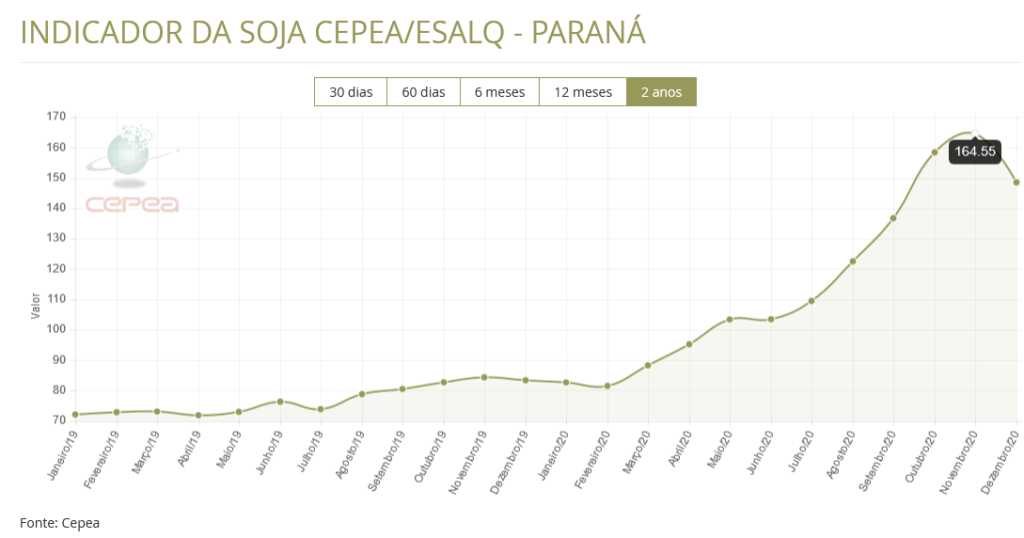

O custo de produção de suínos subiu de forma praticamente linear ao longo do ano, puxado pelos insumos (tabela 3). Em 2020 milho e soja tiveram alta de preços (gráficos 4 e 5) por motivos diferentes. A soja e seus derivados atingiram preços recordes em função da alta demanda para exportação, fomentada pelo câmbio, com dólar valorizado, e o aumento da demanda chinesa, grande parte em função da recuperação do rebanho suíno dizimado pela PSA no país. Os embarques de soja foram recordes e determinaram um fato incomum nos últimos meses no Brasil: a importação de volumes expressivos de soja para suprir a demanda do mercado interno de esmagamento (quase 750 mil toneladas importadas até novembro/20). O preço da soja e derivados só começou a recuar com a queda significativa da cotação do dólar em dezembro. Se o preço da soja foi pressionado pela escassez de produto e exportação acima do planejado, no caso do milho a alta se deveu muito mais à baixa oferta do que redução de estoques nacionais ou exportações acima das estimativas. Ficou muito claro que os detentores do milho seguraram a comercialização de olho nas altas das carnes que permitiram aos compradores do cereal pagarem mais caro para suprir suas necessidades. Com a aproximação do final de ano, houve um recuo dos preços do milho justamente pelo aumento da oferta deste grão.

Fonte: https://www.embrapa.br/suinos-e-aves/cias/custos/suino-uf (em 14/12/2020)

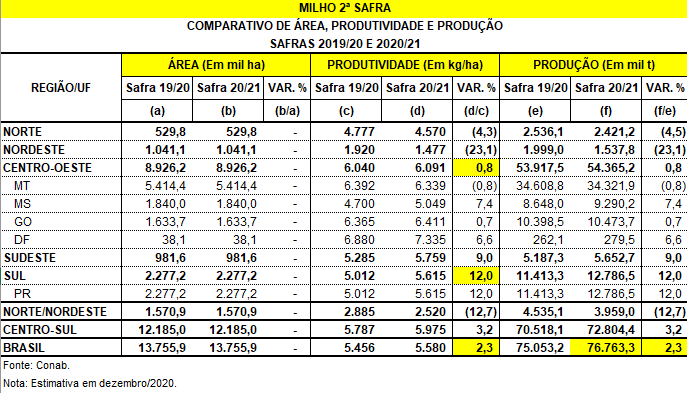

A CONAB publicou em 10/12/20 o terceiro levantamento da safra 2020/21, indicando redução da expectativa de produção de milho, projetando 102,6 milhões de toneladas, praticamente a mesma produção da safra passada. O estoque de passagem deverá cair para pouco mais de 7,4 milhões de toneladas, pequeno mas, segundo a entidade, suficiente para suportar o consumo interno até a entrada da safra 2021/22. O que chama atenção no relatório da CONAB é que, no caso da segunda safra (tabela 4), na região centro-oeste, onde será plantada mais de 50% da área de milho, está estimado um pequeno aumento da produtividade em relação à última safra. Entretanto, este ano, o regime de chuvas está muito abaixo do ano passado, o que pode comprometer a janela ideal de plantio da segunda safra. É preciso acompanhar os próximos levantamentos para se confirmar estas projeções, mas teme-se que o risco de queda na produção de milho na segunda safra seja maior que esta estimativa, justamente em função do clima e do atraso da primeira safra (soja) na região.

Outro ponto de atenção é a previsão do USDA para aumento das importações de milho por parte da China da ordem de mais de 9 milhões de toneladas em 2021, em relação a 2020, totalizando 16,5 milhões de toneladas. Este acréscimo pode ser demandado em parte, justamente do Brasil, dependendo do câmbio e da disponibilidade do cereal aqui e em outros grandes exportadores.

Para a soja, no relatório de dezembro, a CONAB estima um crescimento de 3,3% na área, com projeção de produção de 134,5 milhões de toneladas, volume recorde. Porém a grande preocupação é o balanço da oleaginosa ao final do ano de 2021. Estima-se para o ano que vem uma exportação superior a 85 milhões de toneladas e um consumo doméstico ao redor de 49 milhões de toneladas. Para agravar a situação, a CONAB registra que 55% da safra de soja já está comercializada. O resultado de tudo isso é que por mais um ano provavelmente teremos estoque de passagem muito próximo de zero e preço do farelo de soja em alta.

Atenção ao primeiro trimestre de 2021

Tradicionalmente, o início do ano é de queda dos preços do suíno em relação ao último trimestre do ano anterior. Porém, segundo o Presidente da ABCS, Marcelo Lopes, “em 2021 teremos mais algumas variáveis que podem contribuir com o desequilíbrio entre oferta e procura no mercado interno. Primeiramente, é sabido que nos primeiros meses do ano a China reduz as importações, e como cresceu nossa dependência em relação a este mercado, esta redução dos embarques determina aumento significativo da oferta doméstica. A segunda onda da covid-19 que está em ascensão agora, infelizmente deve se estender até o início do ano e provocar restrições em algumas atividades econômicas e canais de comercialização de alimentos. Há ainda a possibilidade de que o auxílio emergencial, ou algum tipo de renda aos desempregados e informais, não tenha continuidade e isso tem impacto direto na demanda” conclui.