Notícias

Filiadas em Destaque

Voltar Publicado em: terça-feira, 16 de janeiro de 2024, 4h45

Ano de 2023 marcado por recorde de exportação, estabilização da produção e queda no custo de insumos

Confira um panorama completo do mercado de suínos em 2023

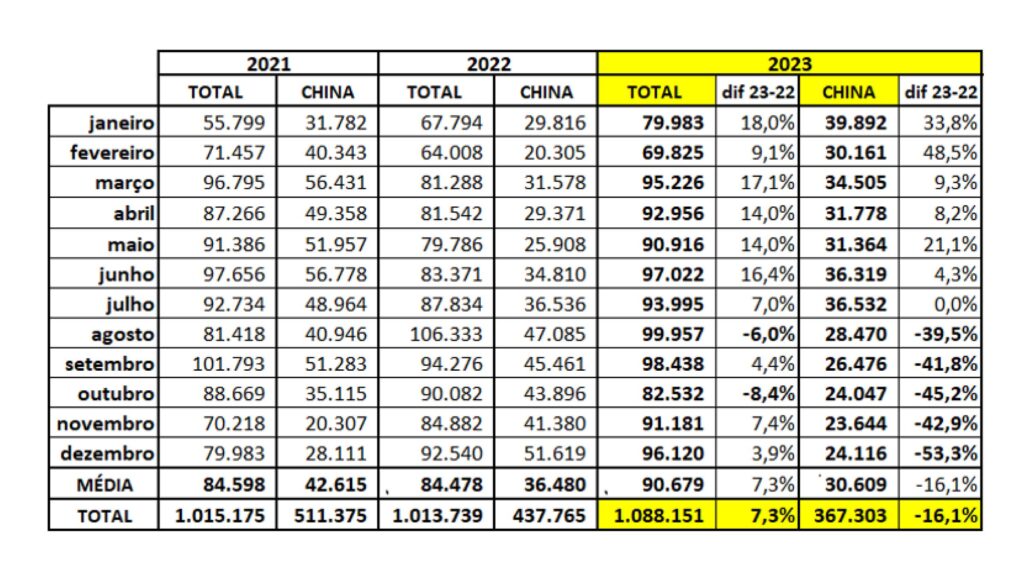

A carne suína brasileira aumentou sua participação no mercado internacional em 2023, com um volume recorde de carne in natura exportado da ordem de 1.088.051 toneladas (tabela 1), o que representa 7,3% a mais que 2022 e 7,19% a mais que o recorde anterior que foi em 2021. Segundo a ABPA, o total exportado em 2023, entre carne suína in natura e industrializada foi de 1,229 milhão de toneladas (9,8% a mais que 2022), com receita de US$ 2,818 bilhões.

Tabela 1. Volumes exportados totais e para a China de carne suína brasileira in natura mês a mês em 2021, 2022 e 2023 (em toneladas) e comparativo percentual de 2023 com o mesmo período do ano passado.

Elaborado por Iuri P. Machado, com dados da Secex.

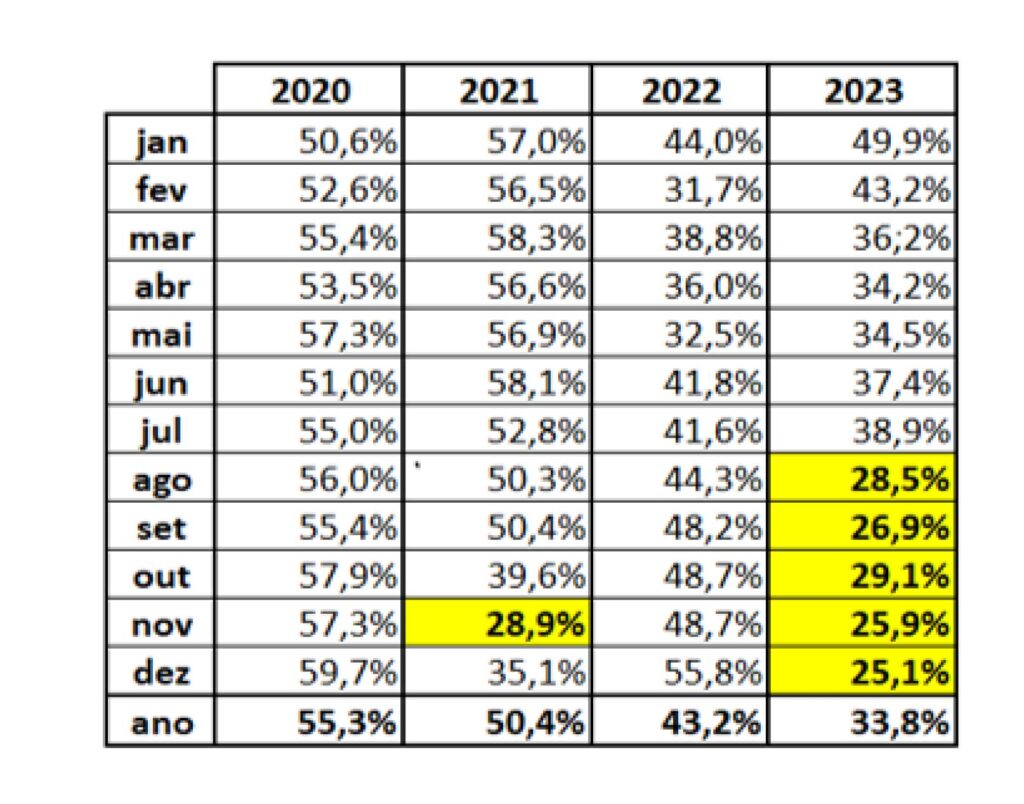

Embora continue sendo o principal destino das exportações brasileiras, a China, reduziu consideravelmente as compras de nossa carne suína. O gigante asiático que já representou mais de 55% de nossos embarques fechou o ano de 2023 com 33,8% da carne suína in natura brasileira exportada, uma redução de 16,1% em relação a 2022. Esta redução das compras chinesas iniciou em agosto/23, se mantendo abaixo de 30% até o final do ano (tabela 2), indicando uma mudança consistente e significativa em relação ao que vinha ocorrendo nos anos anteriores recentes, desde que a China se tornou a maior importadora mundial desta proteína, em virtude do surto de Peste Suína Africana em 2018.

Tabela 2. Percentual de participação da China nas exportações mensais brasileiras de carne suína in natura desde 2020.

Elaborado por Iuri P. Machado, com dados da Secex

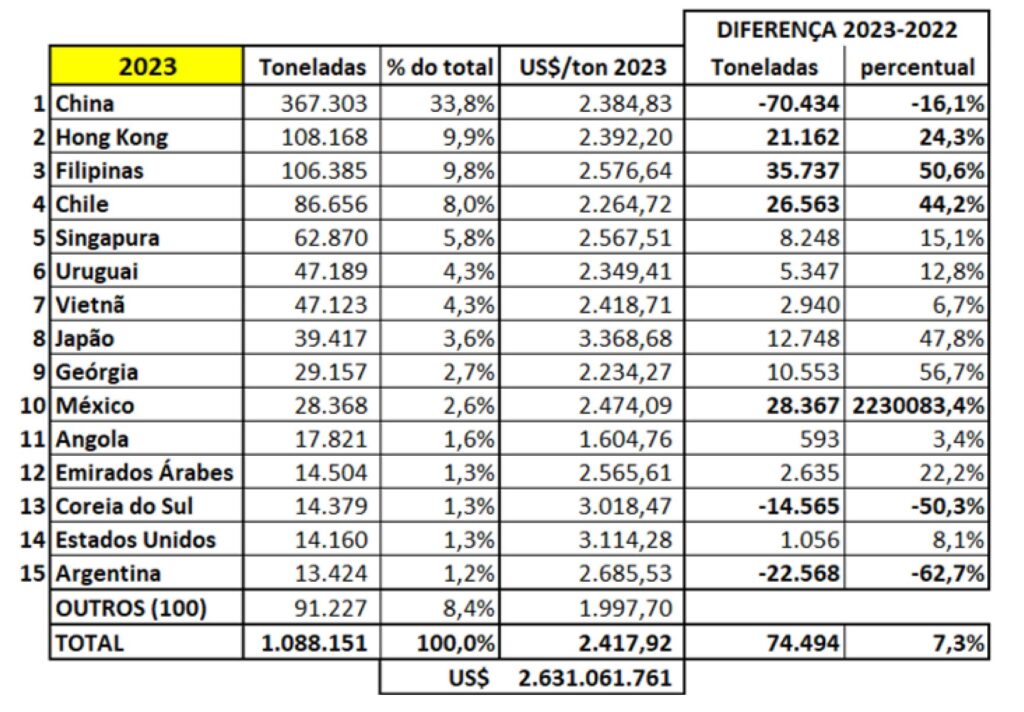

Se por um lado a China reduziu suas compras em 2023, por outro, o Brasil conseguiu aumentar as vendas de carne suína para outros destinos que mais que compensaram esta redução, visto que a China diminuiu 70,4 mil toneladas e ainda assim terminamos o ano com um total de quase 75 mil toneladas a mais que 2022. Destaca-se no crescimento das importações de nossa carne, além de Hong Kong, que manteve o segundo lugar, Filipinas, Chile e México (tabela 3).

Tabela 3. Ranking dos principais importadores da carne suína in natura brasileira em 2023 e crescimento em relação a 2022. Ordenado por volume embarcado (toneladas).

Elaborado por Iuri P. Machado, com dados da Secex

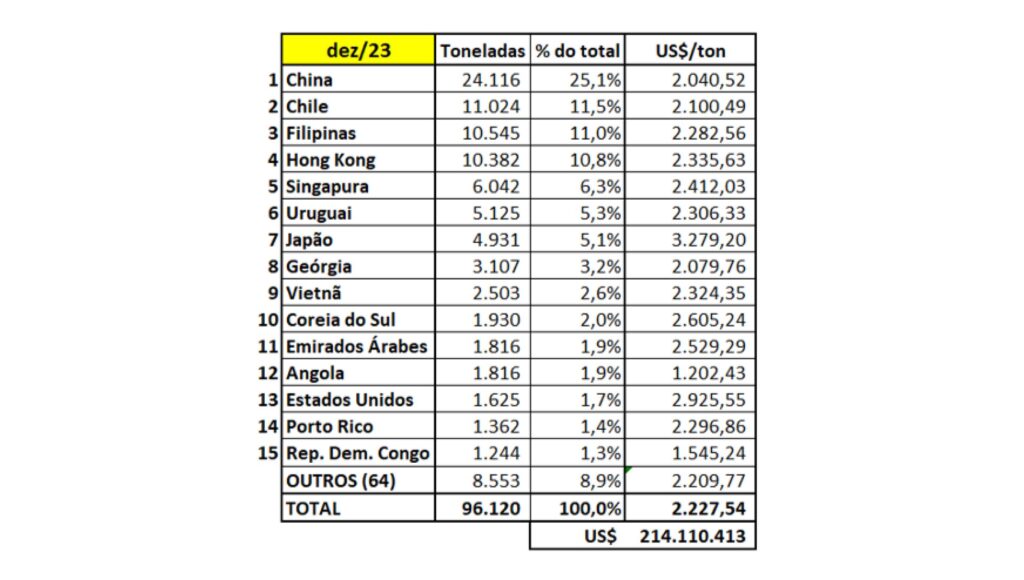

Sobre o México, um dos maiores importadores de carne suína do mundo, depois de conseguirmos habilitar plantas e vender volumes consideráveis, infelizmente, no final de novembro/23, a justiça daquele país, por demanda dos produtores locais, suspendeu as compras do Brasil, o que já impactou nos embarques de dezembro/23, onde o México sequer aparece entre os quinze primeiros destinos (tabela 4).

Tabela 4. Ranking dos principais importadores da carne suína in natura brasileira no mês de DEZEMBRO/2023. Ordenado por volume embarcado (toneladas).

Elaborado por Iuri P. Machado, com dados da Secex

Produção brasileira continuou crescendo, mas em ritmo bem menor que nos anos anteriores

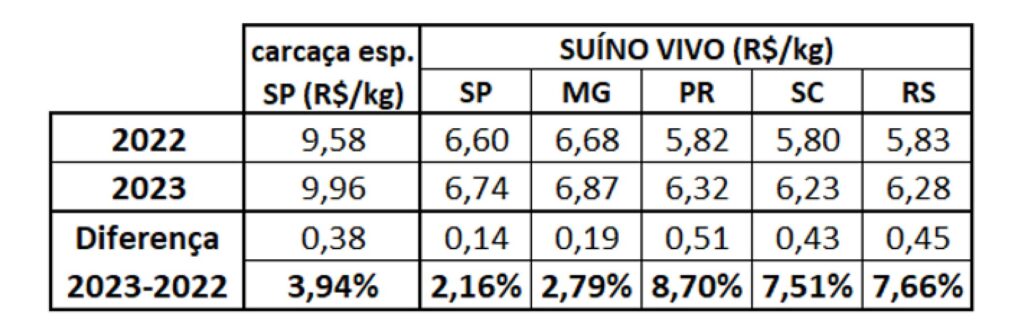

A crise que afetou o setor e que, em grande parte se deveu ao excesso de oferta no mercado interno, fruto de elevado crescimento anual da produção nos anos de 2021 e 2022, finalmente arrefeceu, e um dos fatores que levou a este quadro, foi justamente a desaceleração da produção em 2023. Ainda não temos números oficiais de abate do último trimestre de 2023. Porém, estima-se que o crescimento da produção em 2023, relacionado a 2022 deva fechar entre 2 e 3%, o que representa um aumento entre 100 e 150 mil toneladas de carcaças. Considerando o aumento das exportações, estima-se que a disponibilidade interna subiu pouco mais de 1%. Ou seja, a oferta e procura de carne suína se manteve ajustada ao longo de 2023, quando comparado com o ano anterior. Nesta condição de mercado ajustado era de se esperar uma reação dos preços do suíno, porém, se analisarmos a variação do preço médio do suíno em 2023 comparado com 2022 (tabela 5), na cotação das carcaças em São Paulo (CEPEA) a alta foi de apenas 3,94%; já no suíno vivo, São Paulo e Minas Gerais não ultrapassaram os 3%, enquanto a inflação oficial (IPCA) acumulou 4,62% em 2023. Por outro lado, os três estados do Sul, principais exportadores, tiveram alta no suíno vivo de mais de 7,5%.

Tabela 5. Cotações médias do suíno (carcaça especial e suíno vivo para abate) nas principais praças brasileiras em 2022 e 2023 e variação entre estes anos (em reais e percentual).

Elaborado por Iuri P. Machado, com dados do CEPEA

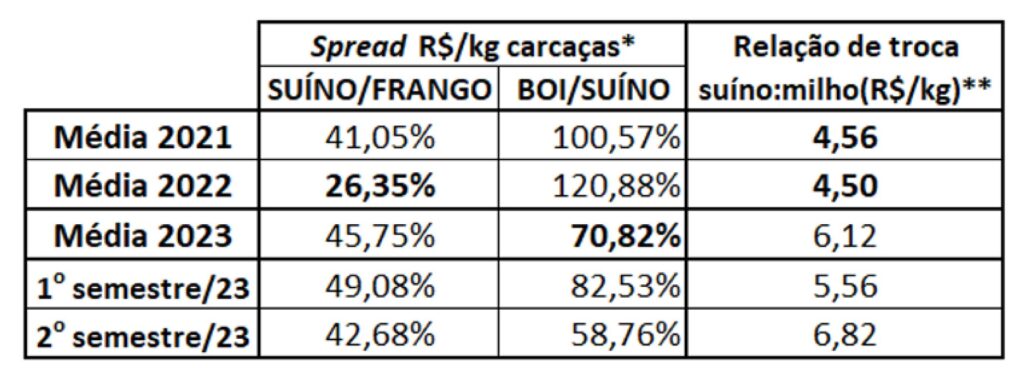

Dois fatores contribuíram para uma limitação na alta das cotações do suíno: a queda dos custos de produção puxada pelos principais insumos, milho e farelo de soja, especialmente a partir da metade do ano e, principalmente, ao aumento do abate de bovinos, com a consequente queda da cotação do boi gordo ao longo de todo ano. Esta maior oferta de carne bovina a preços mais baixos determinou uma menor competitividade da carne suína que teve no encarecimento do boi entre 2019 e 2021 um dos fatores mais importantes para o ganho de espaço na mesa do consumidor brasileiro. A tabela 6, a seguir, demonstra claramente esta “aproximação” do preço da carcaça do boi gordo com o da carcaça suína em 2023 quando comparado com os dois anos anteriores. Na mesma tabela é apresentada a relação de troca entre o kg de suíno vivo e o kg do milho em São Paulo nestes períodos. Observa-se que em 2021 e 2022 o custo do milho pesou bastante, visto que a relação de troca foi inferior a 5. Já o segundo semestre de 2023 demonstrou relação de troca bastante favorável (a maior do período analisado).

Tabela 6. Spread da carcaça suína especial (SP) em relação a carcaça bovina (CEPEA/B3) e a carcaça do frango resfriado de 2021, 2022 e 2023, e média semestral em 2023; e relação de troca entre R$/kg suíno vivo em São Paulo e milho em Campinas/SP.

*Quanto mais alta a relação percentual boi-suíno e quanto mais baixa a relação suíno-frango, mais competitiva é a carne suína em relação às duas outras. ** Quanto mais alta a relação de troca suíno:milho mais viável economicamente a produção de suínos. Elaborado por Iuri P. Machado, com dados do CEPEA

Os números apresentados demonstram que a saída da crise da suinocultura evidenciada no segundo semestre de 2023 se deveu muito mais à redução do custo do que ao preço das carnes, num ano em que o consumo per capita das três proteínas somadas deve bater recorde histórico, se aproximando dos 100 kg por habitante, principalmente pela maior oferta de carne bovina.

Ano de 2024 inicia com apreensão sobre a safra brasileira de grãos

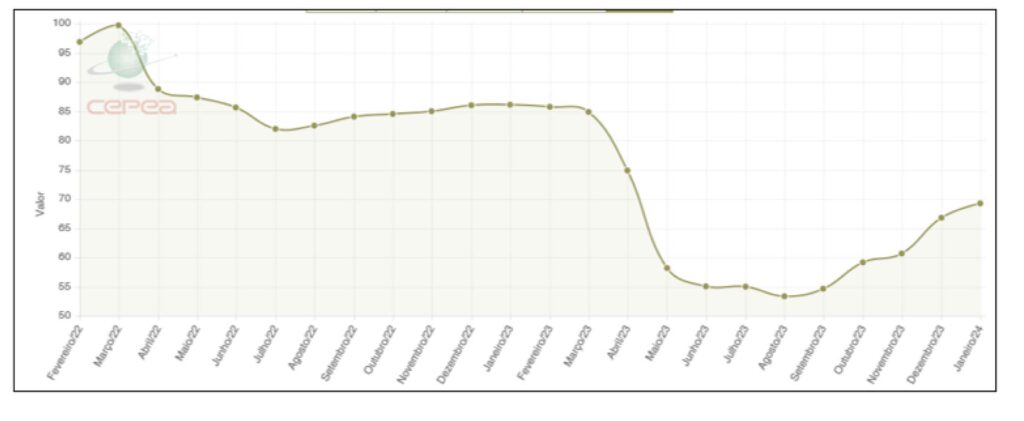

Na questão dos insumos, o ano de 2023 foi marcado pelo recuo das cotações dos principais insumos da suinocultura, principalmente o milho que, depois de muitos meses de alta, a partir de abril/23, experimentou uma queda de preço vertiginosa (gráfico 1), mesmo antes da colheita da segunda safra com volumes recorde.

Gráfico 1. Preço do milho (R$/SC 60kg) em CAMPINAS-SP, nos últimos 2 anos, até dia 15/01/24.

Fonte: CEPEA

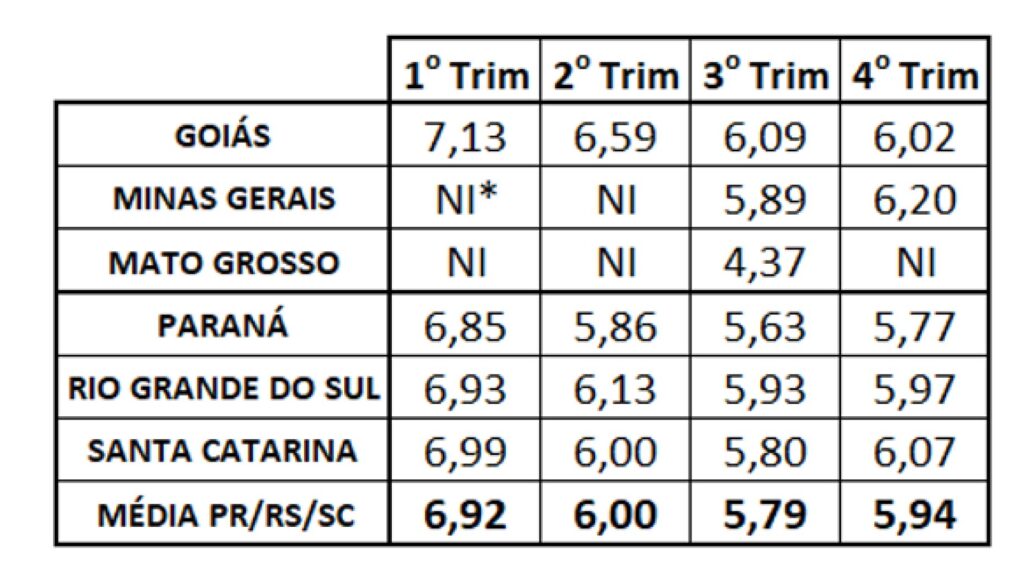

Esta queda nas cotações do milho refletiu diretamente no custo de produção, conforme a tabela 7, a seguir, em levantamentos de custos da EMBRAPA. Analisando a referida tabela é possível perceber que o primeiro trimestre ainda era de custo relativamente elevado, com queda paulatina nos trimestres posteriores.

Tabela 7. Custo de produção trimestral de suínos publicado pela EMBRAPA/CNPSA.

* NI = não informado

Fonte: EMBRAPA

Mas porque o milho voltou a subir em setembro/23, logo após a colheita da segunda safra?

A resposta está no clima e no comércio internacional. Com o fenômeno climático “El Niño” o início do plantio da safra 2023/24 foi bastante conturbado, com problemas de falta de chuva na região Centro-oeste e excesso de precipitações na região Sul. Estas ocorrências ocasionaram replantio e outras perdas em áreas bastante significativas e CONAB e analistas privados, desde o final do ano passado, vêm alertando para a possibilidade de quebra na safra verão e incertezas na segunda safra, cujo volume de milho representa mais de 3/4 da produção total deste cereal no Brasil. Além disto, as exportações de milho têm superado as expectativas e devem fechar em 31 de janeiro com novo recorde anual, totalizando algo ao redor de 56 milhões de toneladas (CONAB).

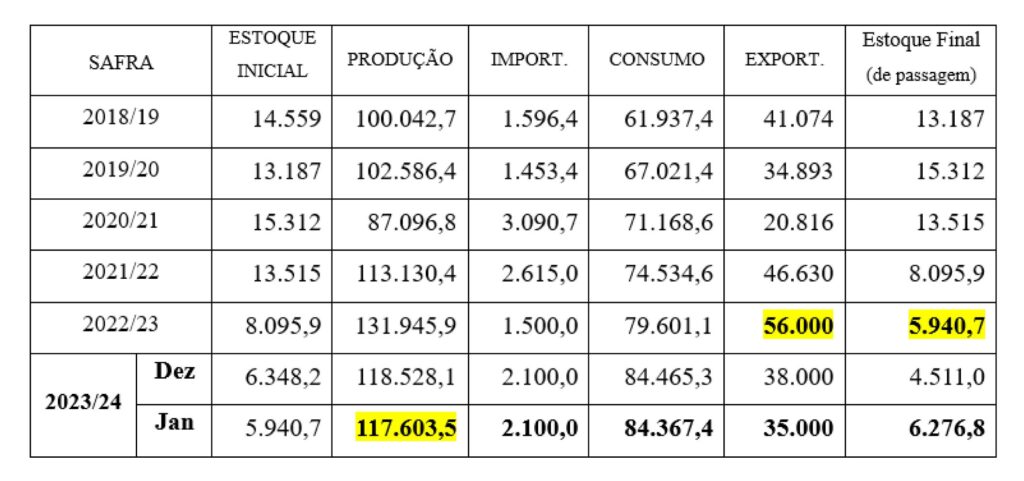

De fato, a CONAB divulgou dia 10/01 o quarto levantamento da safra 2023/24 que traz nova redução da expectativa de safra de milho, com previsão de um total de 117,6 milhões de toneladas a serem colhidas (tabela 7). Na referida tabela destaca-se(em amarelo): as exportações da safra 2022/23 (56 milhões de toneladas), no período compreendido entre 01/02/23 e 31/01/2024, a se confirmar, estoque de passagem previsto para 31/01/24 (5,94 milhões de toneladas) e para a produção total de milho da safra 2023/24 (117,6 milhões de toneladas).

Tabela 7. Balanço de oferta e demanda de MILHO no Brasil (em mil toneladas). Dados da safra 2022/23 atualizados em 10/01/24, sendo estoque final estimado para 31/01.

Fonte: Conab

A consultoria MBagro afirma que a janela de plantio é hoje o grande definidor do tamanho da segunda safra de milho nesse ano atípico. Quanto mais o plantio avance para a finalização e além da janela ideal de plantio, menor a tecnologia utilizada e a produtividade esperada dado o risco da safra. A consultoria projeta uma produção de milho similar ao que preconiza a CONAB em seu último levantamento, com um total de 118 milhões de toneladas, sendo 93 milhões na segunda safra, ainda não plantada.

Considerações finais

De acordo com o presidente da ABCS, Marcelo Lopes “O ano de 2023 foi marcado pelo fim de uma das maiores crises da história recente da suinocultura, principalmente por conta da queda dos custos. Para 2024, apesar das condições climáticas, espera-se um ano, na média, melhor que 2023 neste quesito. As cotações do milho estão em elevação, mas não se espera que voltem ao patamar observado antes do segundo trimestre do ano passado. Por outro lado, o preço do suíno deve apresentar maior estabilidade em função da desaceleração do crescimento da produção observada ano passado e que deve se manter ao longo deste ano”, explica.