Notícias

Filiadas em Destaque

Voltar Publicado em: sexta-feira, 18 de outubro de 2024, 3h27

Último trimestre do ano inicia com preço do suíno estável e custos de produção em viés de alta

Veja um panorama completo do mercado de suínos em outubro!

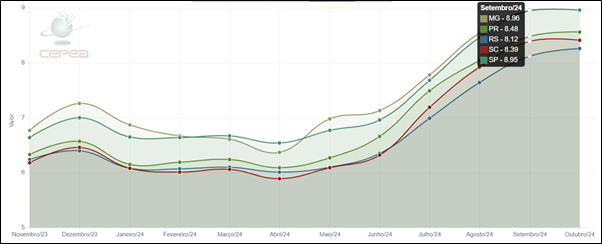

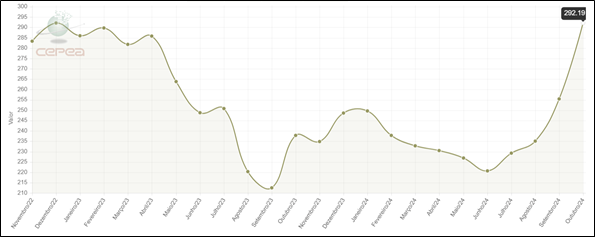

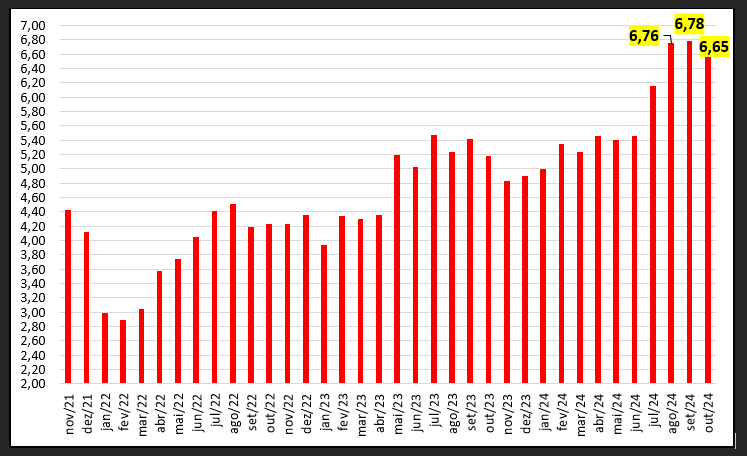

A escalada das cotações do suíno no Brasil, iniciada em junho atingiu o platô em setembro e vai se mantendo em patamar muito similar em outubro (gráfico1). Já o boi gordo, em setembro, experimentou um crescimento bastante significativo nos preços, intensificado no mês presente, com a arroba se aproximando dos 300 reais em São Paulo (gráfico 2).

Fonte: CEPEA

Fonte: CEPEA

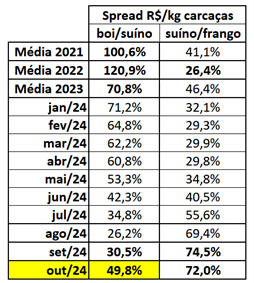

Esta estabilidade do preço do porco, aliada ao aumento do boi, está determinando uma maior competitividade da carne suína, com as cotações das duas proteínas novamente se descolando (tabela 1), o que pode abrir espaço para novo ciclo de alta do suíno, justamente quando se aproximam os festejos de final de ano, época de maior demanda para esta proteína.

Dados de outubro/24 até dia 15/10.

Elaborado por Iuri Pinheiro Machado com dados do CEPEA

Sem dúvida, um dos fatores de sustentação do preço do suíno continua sendo a exportação. Pelo terceiro mês consecutivo os embarques de carne suína in natura ultrapassaram a marca de 100 mil toneladas e, no somatório de janeiro a setembro de 2024, os volumes superam em 5,4% o mesmo período do ano passado (tabela 2).

Elaborado por Iuri P. Machado, com dados da Secex.

Analisando os destinos de nossa carne suína in natura, no acumulado do ano, a China continua sendo o maior comprador (tabela 3), porém, desde julho, as Filipinas se tornaram o principal destino no mês, sendo que em setembro o mercado filipino representou quase 24% dos embarques, contra 14% do gigante asiático (tabela 4).

Ordem dos países estabelecida sobre volumes de 2024.

Elaborado por Iuri P. Machado, com dados da Secex.

Elaborado por Iuri P. Machado com dados da Secex

Com média diária embarcada de 4,5 mil toneladas (por dia útil) até o último dia 11, segundo dados preliminares da SECEX, tudo indica que o mês de outubro fechará novamente com mais de 100 mil toneladas, encaminhando para encerrar 2024 com mais um recorde histórico de exportação e, quem sabe, assumir a terceira colocação no ranking mundial deste quesito, ultrapassando o Canadá.

Atraso das chuvas pressiona as cotações do milho

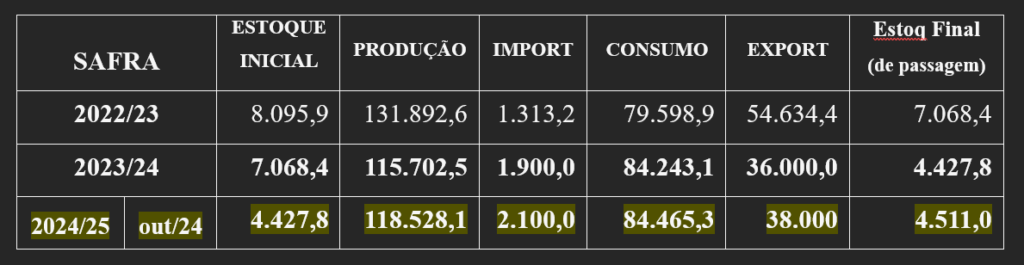

A região centro-oeste passou por uma estiagem mais prolongada que o normal este ano. Muitas localidades estão com o plantio da primeira safra bastante atrasado. Ainda assim, tanto a CONAB, quanto alguns analistas privados afirmam que é cedo para estimar um comprometimento significativo tanto da sara verão (primeira) quanto da segunda safra (safrinha). A CONAB publicou o primeiro levantamento de safra 2024/25, no último dia 15 e trouxe uma expectativa de aumento de quase 3 milhões de toneladas na produção total de milho em relação a safra 2023/24 (tabela 5).

Fonte: Conab

A grande preocupação é o fato de que ano a ano tem reduzido a produção de milho na safra verão, concentrada principalmente nos estados do sul. Para este ano a CONAB estima pouco mais de 22 milhões de toneladas de milho na primeira safra (menos de 20% do total). Isto determina um hiato de oferta do cereal entre a primeira e a segunda da safra, que é plantada na metade final do período chuvoso. Com o atraso do plantio da safra verão, a janela ideal de plantio da segunda safra fica reduzida, aumentando o risco de quebra.

Segundo o MBagro, o plantio do milho da primeira safra mantém bom ritmo; no Rio Grande do Sul e em Santa Catarina os valores estão acima da média e do ano anterior; no Paraná o avanço da semeadura está alinhado com a média dos últimos anos, embora um pouco abaixo de 2023. Ainda, segundo o MBagro, no Mato Grosso o plantio está semelhante a safra 2020/21, que foi uma safra problemática no estado. Na média o MT, planta 60% de sua área até final do mês ou início de novembro. Esse é um bom indicador a ser acompanhado. A consultoria afirma que ainda não é possível cravar que a safrinha de milho fique fora do calendário normal de plantio.

Diante da incerteza climática, o milho apresentou alta de preço significativa no mercado interno (gráficos 3 e 4), indicando que seguirá pressionado até a colheita da safrinha. A continuidade da colheita nos EUA, que já ultrapassou 50% da área, e a perspectiva de melhores chuvas na América do Sul devem favorecer a queda dos preços em Chicago. No Brasil, o monitoramento das chuvas efetivas ganha importância. É preciso que o plantio da soja avance para que o milho safrinha 2025 não seja afetado.

Fonte: CEPEA

Fonte: CEPEA

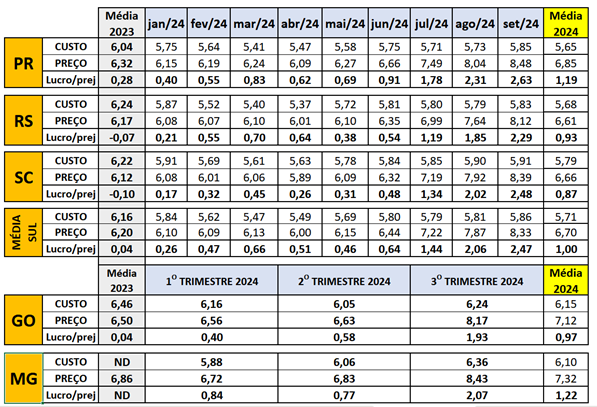

Como consequência óbvia desta alta do milho, também o custo de produção de suínos subiu em todo o Brasil nos últimos meses, mas as margens continuam relativamente boas (tabela 6), pois a relação de troca do suíno com os principais insumos ainda é uma das mais altas dos últimos tempos (gráfico 7).

Tabela 6. Custos totais (ciclo

completo), preço de venda e lucro/prejuízo estimados nos três estados do Sul

(R$/kg suíno vivo vendido) e em Goiás e Minas Gerais (trimestral), em 2023 e

2024 (até setembro). *ND = não divulgado – Elaborado por Iuri P. Machado com

dados: Embrapa (custos), Cepea (preço suíno do Sul e MG) e Coopersag (preço

suíno em Goiás).

Média de outubro/24 até dia 15/10

Composição do MIX: para cada quilograma de MIX são 740g de milho e 260g de farelo de soja por quilograma de MIX

Elaborado por Iuri P. Machado com dados do CEPEA – preços estado de São Paulo

Considerações finais

Com o mercado de venda de suínos relativamente ajustado e preços estáveis, as atenções se voltam para o clima e o plantio da safra brasileira. Apesar do atraso das chuvas a primeira safra, tanto de soja quanto de milho, deve transcorrer com certa normalidade, porém, o risco da segunda safra, de onde deve vir mais de 80% da produção estimada de milho do período 2024/25 aumenta à medida que algumas regiões atrasam o plantio da safra verão, especialmente nos estados do centro-oeste. Por outro lado, a subida recente das cotações do boi gordo abre espaço para a tão esperada alta do preço suíno no final do ano. Nas próximas semanas o suinocultor manterá um olho no boi e outro no céu!