Notícias

Filiadas em Destaque

Voltar Publicado em: sexta-feira, 13 de dezembro de 2019, 2h24

Recorde no preço do suíno vivo e alta nas exportações e no mercado doméstico

Balanço de 2019 já aponta desafios na previsão do cenário da suinocultura para o próximo ano

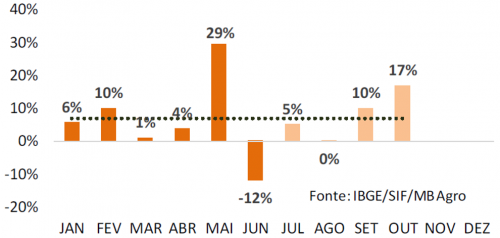

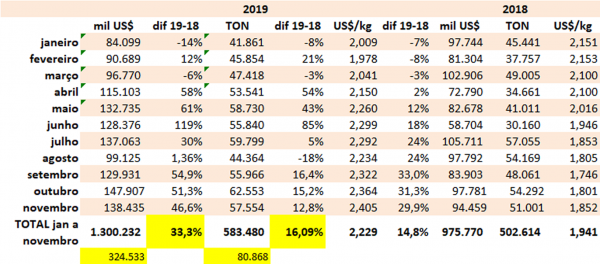

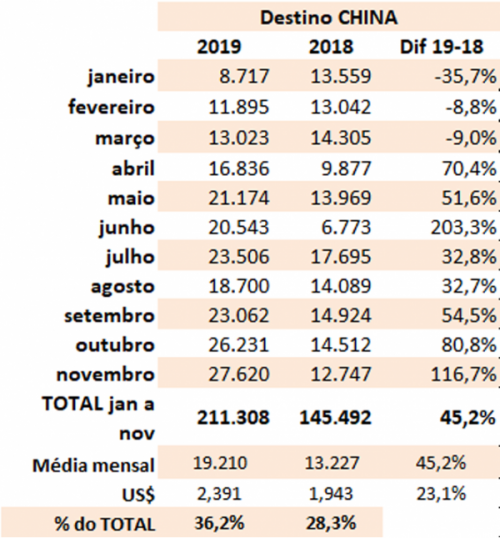

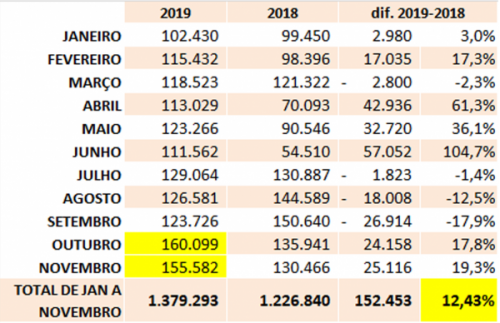

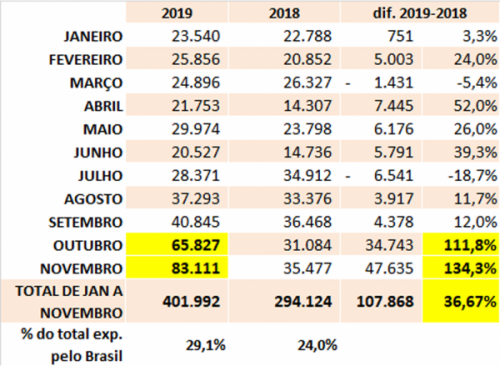

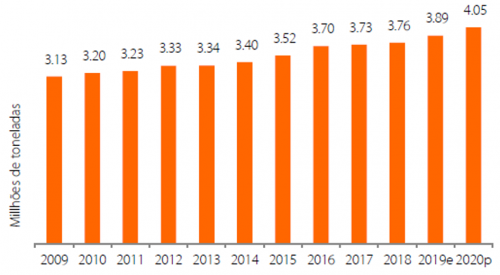

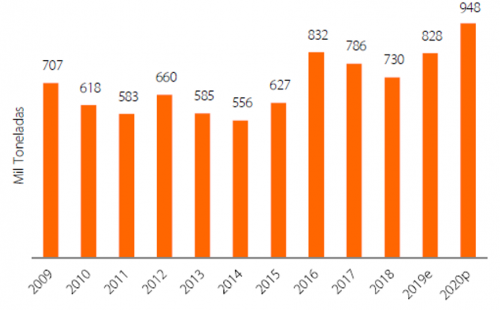

É fim de ano e chega a hora de os suinocultores analisarem o mercado e se prepararem, por meio de informação qualificada e dados atualizados, para o cenário de 2020. Até novembro, os produtores observaram uma elevação contínua no preço do suíno vivo. Mesmo com o aumento dos abates de suínos em 2019 em relação ao ano passado (gráfico 1), os preços no mercado brasileiro (gráfico 2) seguem crescentes, ancorados principalmente nos volumes relativamente altos de exportação (Tabela 1), especialmente para a China (tabela 2). Os valores nominais de todas as regiões acompanhadas pelo CEPEA atingiram recorde dia 27/11/19.

Gráfico 1. Crescimento do abate de suínos no Brasil em 2019 em comparação com 2018 (mês a mês, de janeiro a outubro). Fonte: IBGE/SIF/MBAgro

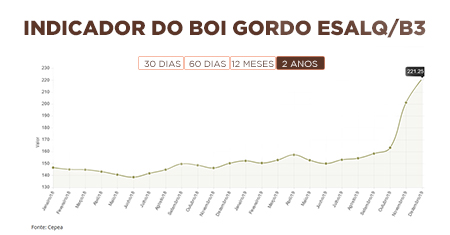

Gráfico 2. Evolução preço do suíno vivo, em cinco estados (MG, SP, PR, RS e SC), nos últimos 2 anos (até 06/12/19), com o preço chegando a R$ 6,00/kg em algumas praças no início de dezembro/19. Fonte: CEPEA.

Tabela 1. Exportações totais de carne suína brasileira in natura (toneladas e receita) de janeiro a novembro de 2019 e comparativo com o mesmo período de 2018. (MDIC).

Tabela 2. Comparativo mês a mês (até novembro) das exportações de carne suína in natura brasileira para a China em 2019 em relação ao mesmo período de 2018, em toneladas. (MDIC).

Segundo o CEPEA, o aumento na procura doméstica se deve ao período de final de ano, quando atacadistas começam a formar estoques. Além disso, o preço recorde da principal carne concorrente, a carcaça casada bovina, tem feito com que consumidores migrem para outras fontes de proteína que apresentem valores mais competitivos.

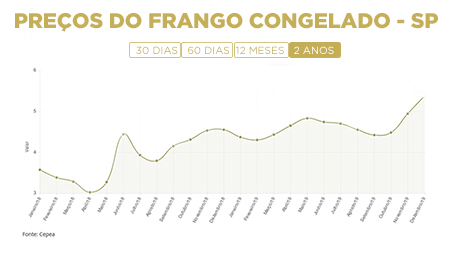

“Desde o final de outubro, a alta do boi gordo tem contribuído para alavancar a competitividade da carne suína no varejo. Mais recentemente, com a aproximação dos festejos de fim de ano, também o frango experimenta alta de preços (gráfico 3), o que determina um cenário com viés de manutenção ou mesmo alta do preço do suíno até o fim do ano e boas perspectivas para 2020”, apontou o presidente da Associação Brasileira dos Criadores de Suínos (ABCS), Marcelo Lopes.

Gráfico 3. Preço do frango congelado (SP) em ascensão nas últimas semanas. Fonte: CEPEA

Atenção ao mercado de carne bovina

As exportações de carne suína para China são o principal motivo da subida dos preços pagos ao produtor, porém, o recente aumento do preço do boi gordo (gráfico 4) contribui na manutenção dos preços elevados do suíno no varejo, melhorando a competitividade da carne suína. Segundo o CEPEA, a competitividade da carne suína frente à bovina registrou, em novembro, o maior patamar da série histórica do CEPEA. A carcaça suína esteve 5,6 reais/kg mais barata que a carcaça casada bovina em novembro, elevação de 54,3% na competitividade frente à verificada no mês anterior.

Gráfico 4. Evolução dos preços do boi gordo no estado de São Paulo (valor da @), nos últimos dois anos (até 06/12/19), indicando alta acentuada em novembro e início de dezembro/19, com valores nominais recorde. Fonte: CEPEA.

Segundo o MBAgro, o Brasil passou a contar com 98 unidades frigoríficas aptas a exportar para a China, sendo 36 de carne bovina, 16 de carne suína e 46 de carne de frango. Também recentemente a Arábia Saudita habilitou oito novos frigoríficos para a exportação de carne bovina e derivados.

A consultoria MBAgro acredita que as vendas externas devem seguir aquecidas, com as compras chinesas de proteínas para abastecer o mercado interno para o Ano Novo Chinês, em 25 de janeiro. Além das exportações em alta, outros fatores ajudam a explicar esses valores elevados para a carne bovina, como a entressafra do boi, com pouca oferta de animais para o abate, seja confinado ou de pasto; o atraso das chuvas esse ano, o que vem prejudicando a recuperação das pastagens; e o câmbio elevado, muito favorável à exportação, mantendo a competitividade da carne brasileira no mercado internacional.

Ainda segundo o MBAgro, a elevada volatilidade dos preços estimula o produtor a segurar as vendas do boi, com medo de perder dinheiro. Em janeiro os preços devem começar a ceder de forma mais consistente em função do início da safra do boi, com pastos já disponíveis para os animais, além disso, a demanda interna deve começar a diminuir, o consumidor deve sentir as altas do varejo, que tornarão o preço restritivo para determinada parcela da população, que migrará o consumo para as outras carnes, peixes, ovos, leite e derivados.

Tabela 3. Comparativo 2019 x 2018 de exportação brasileira de carne bovina in natura (em toneladas). Meses de outubro e novembro de 2019 apresentaram volumes bem acima dos meses anteriores e do mesmo período do ano passado. MDIC.

Tabela 4. Comparativo 2019 x 2018 de exportação brasileira de carne bovina in natura (em toneladas) para a CHINA. Meses de outubro e novembro apresentaram volumes recorde para aquele país. No acumulado do ano a China já é o destino que representa mais de 29% da carne bovina in natura brasileira exportada. MDIC.

Segundo o MBAgro, as exportações brasileiras de carne bovina seguirão fortes, porém poderá ocorrer uma diminuição no ritmo das importações chinesas após o Ano Novo do país, uma vez que os estoques estarão abastecidos e os outros mercados devem reduzir as importações devido aos preços mais elevados. O preço do boi deve ceder, porém permanecerá em patamares mais elevados que no passado recente. Os preços da carne no atacado e no varejo também devem seguir elevados e um novo equilíbrio entre oferta e demanda será encontrado.

A ameaça da PSA e o fator China

Segundo o Rabobank, em outubro de 2019 foram feitas 317 notificações de ocorrência de Peste Suína Africana (PSA) junto a OIE em todo mundo e, em novembro, esse número aumentou para 2.536 (aumento de 800%.). Destaca-se que recentemente o vírus da PSA foi diagnosticado na Polônia, em uma região a cerca de 50 km da fronteira com a Alemanha que, atualmente, é a segunda maior exportadora de carne suína para China. Por outro lado, o impacto da PSA na China é tão grande que, segundo o Conselho Internacional de Avicultura (IPC), a expectativa de queda acentuada da produção de suínos da China este ano – que até então possuía cerca de metade do rebanho mundial – deve fazer com que a carne de frango ultrapasse a suína como a proteína animal mais consumida no mundo.

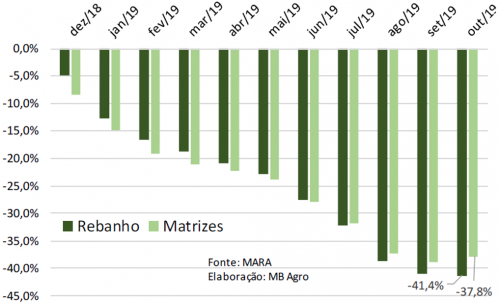

A epidemia de Peste suína africana na China, oficialmente iniciada em agosto de 2018 e que ainda persiste, dizimou ao redor de 40% do rebanho suíno daquele país (gráfico 5). Esta redução do plantel suíno chinês gerou uma demanda por aumento da importação não somente da carne suína, mas também das outras proteínas (bovino e frango). Estima-se que a suinocultura chinesa demorará de 3 a 5 anos para recuperar sua produção, dependendo da eficácia das medidas de controle da doença, que ainda está ativa, porém, assim como a redução do rebanho suíno proporcionou oportunidade para a exportação de outras proteínas, é possível que o investimento em outras cadeias no país, como avicultura e piscicultura, além da maior importação de carne bovina e de frango podem resultar em redução da demanda externa por carne suína na China antes da recuperação do seu rebanho suíno, com a mudança gradual de hábito alimentar. No momento, segundo o MBAgro, a queda de produção devido à peste suína faz com que haja demanda para todos os tipos de carne e mesmo assim não será possível suprir todo o déficit chinês no próximo ano (gráficos 6 e 7).

Gráfico 5. Variação anual do rebanho total de suínos e de matrizes da China (em %), desde dezembro de 2018 a outubro de 2019. Fonte: MARA e MBAGro

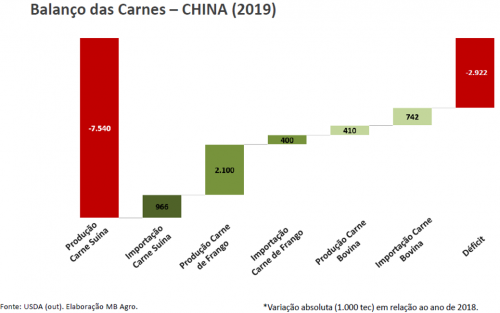

Gráfico 6. Balanço das carnes no mercado chinês em 2019. Déficit de quase 3 milhões de toneladas. Fonte: USDA e MBAgro

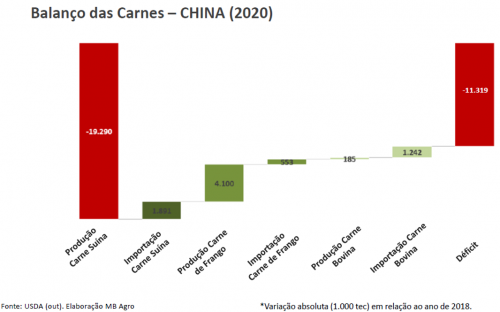

Gráfico 7. Balanço projetado das carnes no mercado chinês em 2020. Déficit de mais de 11 milhões de toneladas. Fonte: USDA e MBAgro

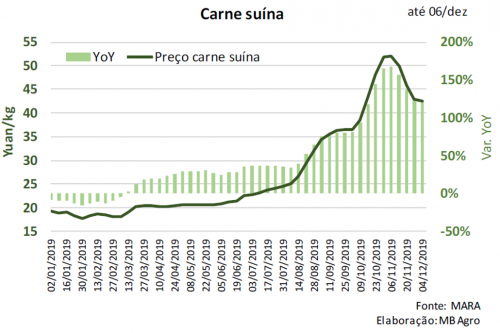

Por outro lado, ainda segundo o MBAgro, os preços da carne suína na China começaram a apresentar quedas, mostrando um limite de preços a ser pago pelo consumidor (Gráfico 8). Na semana 47 (22/nov/19), por exemplo, o preço apresentou queda de 8,2% em relação à semana anterior, com o quilo cotado a 45,80 yuans.

Gráfico 8. Variação dos preços da carne suína no mercado chinês, mostrando recuo nas últimas semanas. (Fonte: MARA/MBAgro).

Insumos determinam alto custo de produção

Segundo o CEPEA, a procura aquecida e a retração vendedora têm mantido os preços do milho em forte alta em todas as regiões levantadas pela entidade (Gráfico 9). No acumulado de novembro, os avanços nos valores superaram os 14% em algumas regiões. Os preços no interior do País seguem acima dos verificados na região dos portos, o que tem feito com que os poucos vendedores ativos e detentores de lotes da segunda safra direcionem o milho ao mercado interno.

A exportações de milho continuam aquecidas e o volume total embarcado em 2019 deverá superar a marca de 40 milhões de toneladas (Tabela 5).

Gráfico 9. Preço do milho, saca de 60kg (Campinas-SP), nos últimos 2 anos (até 06/12/19). Fonte CEPEA

Tabela 5. Comparativo dos volumes de milho exportados pelo Brasil de janeiro a novembro (2019 x 2018). Perspectiva de fechar o ano de 2019 com recorde histórico de mais de 40 milhões de toneladas. (MDIC)

Segundo o Rabobank, o fortalecimento da demanda interna pela indústria de proteína animal e etanol tende a dar suporte às cotações de milho no Brasil. Além disso, alta taxa de câmbio limitaria quedas na paridade de exportação, dando sustentação às cotações do cereal no mercado brasileiro. Os bons patamares de preços e demanda internacional, tendem a aumentar a produção de carnes e, consequentemente, o consumo do cereal para ração no Brasil. Além disso, com a possibilidade de incremento de produção de 1 bilhão de litros de etanol de milho em 2.020, a demanda adicional somente dessa indústria seria equivalente à aproximadamente 2,5 milhões de toneladas do cereal.

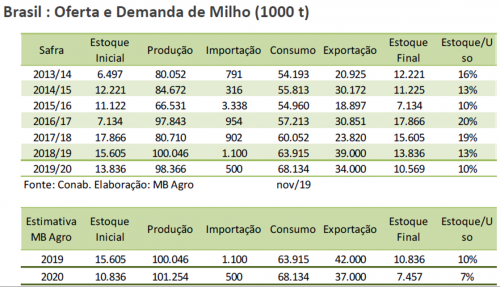

No total, o consumo doméstico brasileiro pode alcançar 68 milhões de toneladas em 2020, 6% superior ao ano anterior (Conab/MBAgro).

Na tabela 6, destaca-se a projeção de aumento de consumo de milho em 2020, com relação a 2019 e redução do estoque de passagem de 2019 para 2020 a patamares similares de percentual de estoque/consumo (10%) ao ano de 2016, quando houve desabastecimento e preços nominais recorde do cereal. Além disso, em função do atraso do plantio da primeira safra, é projetada uma produção inferior de milho na safra 2019/20 (98, 3 milhões de ton), em relação a safra 2018/19 (100 milhões de toneladas). Todos estes fatores devem manter os preços do milho em alta, quando comparados com anos anteriores.

Tabela 6. Balanço do milho no Brasil, histórico e estimado (Fonte: Conab/MBAgro).

Perspectivas para 2020

Segundo cálculos da Confederação da Agricultura e Pecuária do Brasil (CNA), em 2020 a pecuária deverá crescer 14,1% e alcançar uma receita “dentro da porteira” de 265,8 bilhões de reais, com perspectivas de aumento significativo da produção. Para a carne suína, a estimativa é de expansão de 9.8% do valor bruto de produção (VBP) na comparação de 2020 com 2019; para a carne bovina, a estimativa é de expansão de 22,2% no VBP, a pecuária de leite deve crescer 7,5% e frango 7,1%. Já o Rabobank projeta um crescimento da produção de carne suína brasileira (em toneladas) ao redor de 4% em 2020 (gráfico 10). Além do aumento do aumento da produção estima-se, que em 2020, as exportações totais de carne suína (in natura e processada), se aproximem de 1 milhão de toneladas (gráfico 11).

Gráfico 10. .Produção brasileira de carne suína. Dados de 2019 estimados e de 2020 projetados. Fonte: Bloomberg, CEPEA e Rabobank.

Gráfico 11. .Exportação brasileira de carne suína (in natura e processado). Dados de 2019 estimados e de 2020 projetados. Fonte: Bloomberg, CEPEA e Rabobank.

Considerando a manutenção da competitividade da carne suína no varejo em relação à carne bovina e projetando-se uma lenta e gradual recuperação da economia brasileira, os preços pagos ao produtor devem se manter em patamares relativamente altos que, mesmo com o custo de produção elevado, em função da conjuntura do milho, devem determinar margens financeiras positivas ao suinocultor.

Para o presidente da ABCS, Marcelo Lopes, em função da alta da carne bovina, a competitividade da carne suína no varejo aumentou, mesmo com o maior valor pago ao produtor. Isto, segundo ele, cria uma oportunidade ímpar de disponibilizar a carne suína in natura para o consumidor brasileiro, com preços atrativos, sem que o produtor comprometa sua rentabilidade.

Ele ressalta que suinocultor precisa buscar a antecipação da compra do milho, garantindo um teto de custo para 2020, pois será um ano com risco de redução significativa de oferta do grão, em relação ao aumento da demanda, com preços elevados e risco de desabastecimento. Para tanto, dentre outros, precisa conhecer a composição de custos de seu sistema produtivo e ficar atento aos movimentos do mercado, que incluem questões climáticas no Brasil e alterações na dinâmica mundial de produção e consumo.

“Importante ressaltar que mesmo que as projeções de recuperação da suinocultura da China sejam de mais de 3 anos, não se pode confiar que esta grande demanda pela carne suína brasileira se mantenha por tanto tempo, pois há outras proteínas concorrentes e outros grandes exportadores de suínos também. Portanto, é preciso que o suinocultor se prepare para eventual queda de demanda de carne suína brasileira em 2021, agravada pelo natural aumento de oferta motivado pelo atual preço. Dois pontos que devem ser prioritários no próximo ano: biosseguridade e reinvestimento na produção, com agregação de tecnologia e busca de maior sustentabilidade”, destacou.