Notícias

Filiadas em Destaque

Voltar Publicado em: terça-feira, 22 de abril de 2025, 4h16

Carne suína in natura continua batendo recorde de exportação

Mesmo com março apresentando o menor volume embarcado para China desde 2019, exportações brasileiras de carne suína in natura continuam batendo recorde, confira um panorama completo do mês de abril!

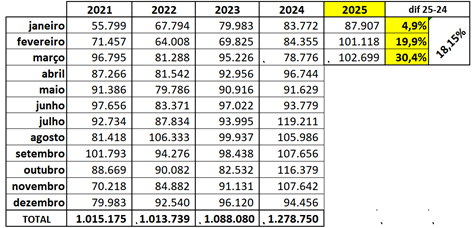

O Brasil continua batendo recorde de exportações de carne suína no primeiro trimestre de 2025, com mais de 18% de crescimento dos embarques de in natura em relação ao mesmo período do ano passado (tabela 1), totalizando mais de 290 mil toneladas nestes primeiros três meses.

Elaborado por Iuri P. Machado, com dados da Secex.

Chama a atenção que a China, que chegou a representar mais de 50% das nossas exportações, e que vem reduzindo os volumes importados (gráfico 1), em março/25, comprou apenas pouco mais de 12 mil toneladas de carne suína in natura, quase metade do volume comprado pela, agora líder, Filipinas (tabela 2). Em receita a China ficou em quinto lugar em março, sendo ultrapassada também por Hong Kong, e Japão; este último em segundo na receita de exportação do mês (tabela 2). Sobre a China este volume de março/25 foi o menor embarcado em um único mês, desde fevereiro de 2019, quando foram exportadas 11,9 mil toneladas. Ou seja, os volumes exportados pelo Brasil para a China estão voltando ao patamar de antes da grande demanda decorrente dos impactos diretos do surto de Peste Suína Africana no gigante asiático.

Elaborado por Iuri P. Machado com dados da Secex

Elaborado por Iuri P. Machado, com dados da Secex.

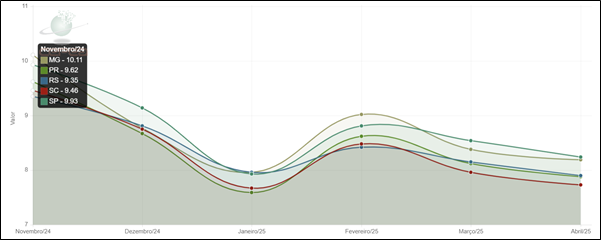

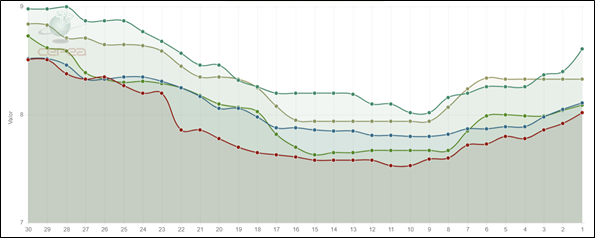

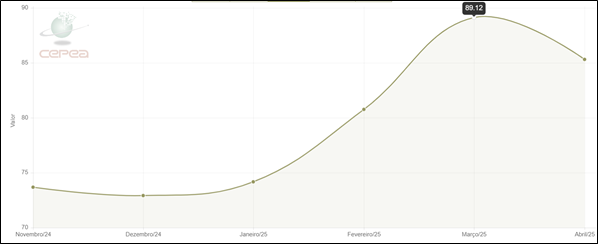

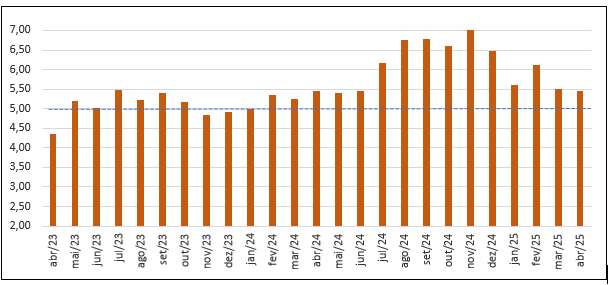

Apesar das exportações em alta, o preço do suíno pago ao produtor no mercado doméstico caiu em março, mantendo este ciclo de baixa até o início de abril (gráfico 2 e tabela 3), quando estabilizou e, mais recentemente, dá mostras de reação (gráfico 3 e tabela 3). Não há indicativo de aumento significativo de abate de suínos em relação ao ano passado, o que reforça a tendência de continuidade na recuperação de preços nos próximos meses.

Fonte: CEPEA

Fonte: CEPEA

Destaque, em AZUL, para alguns movimentos de alta relevante e, em AMARELO, movimentos recentes de queda.

Elaborado por Iuri Pinheiro Machado com dados da BSEMG

Milho parou de subir, farelo se mantém estável e relação de troca do suíno com os insumos ainda é favorável

O USDA manteve a previsão de 126 milhões de toneladas na safra de milho do Brasil e apontou para uma mudança significativa na intenção de plantio dos agricultores dos EUA, reduzindo em 7% a área de soja e aumentando na mesma proporção a área de milho. Este aumento provável da área de milho pode representar uma produção de até 25 milhões de toneladas a mais do cereal, melhorando a oferta mundial no segundo semestre de 2025 e aliviando a pressão de alta na cotação do milho. A propósito, o plantio da safra norte-americana já começou.

O último levantamento de safra da CONAB trouxe um acréscimo de 2 milhões de toneladas de milho em relação ao mês anterior, totalizando quase 125 milhões de toneladas na soma das três safras. Lembrando que a segunda safra, ainda em desenvolvimento e que representa quase 80% do montante da safra 2024/25, ainda corre relativo risco em algumas regiões, caso as chuvas nas próximas semanas e no mês de maio não sejam suficientes. As cotações do milho que vinham em alta desde a virada do ano, estabilizaram e, mais recentemente, começaram a recuar (gráficos 4 e 5).

Fonte: CEPEA

Fonte: CEPEA

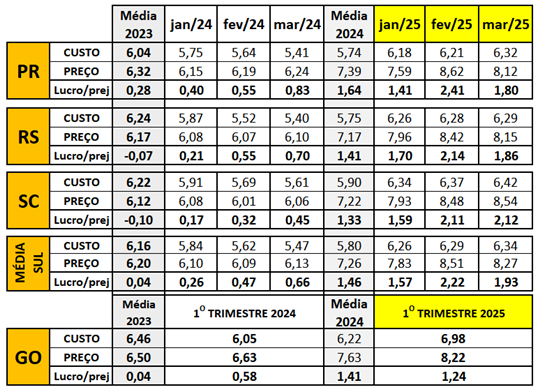

Embora menor que no segundo semestre de 2024, a relação de troca do suíno com os principais insumos (milho e farelo de soja) se mantém vantajosa, (gráfico 6), o que determina margens positivas na atividade em todas as regiões do Brasil (tabela 4).

Composição do MIX: para cada quilograma de MIX são 740g de milho e 260g de farelo de soja.

Relação de troca ideal, acima de 5,00

Elaborado por Iuri P. Machado com dados do CEPEA – preços estado de São Paulo

Elaborado por Iuri P. Machado com dados: Embrapa (custos), Cepea (preço do suíno)

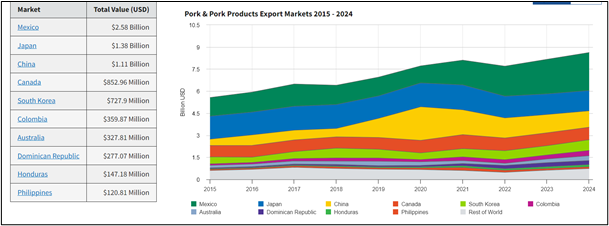

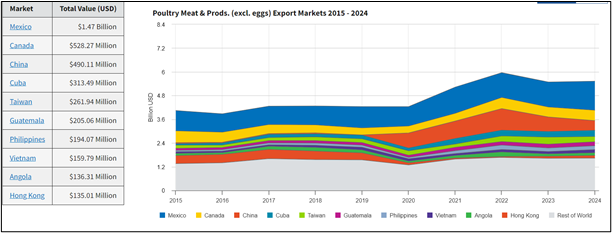

Em meio às incertezas do “tarifaço” de Trump, suinocultura brasileira avalia oportunidades e ameaças

Ainda é cedo para mensurar os impactos do “tarifaço trumpista”, mas é provável o aumento da demanda pelas carnes brasileiras, não somente por parte da China, mas todos os mercados que os EUA exportam. Isto traz boas perspectivas em termos de precificação para os suinocultores brasileiros, mas, por ouro lado, a pressão sobre uma maior exportação de grãos (principalmente soja) e o aumento do consumo interno dos insumos agrícolas coloca pressão de alta sobre os custos de produção. A China, até este momento, mantém tarifas de retaliação superiores a 100% contra os EUA. Os gráficos 7, 8 e 9, a seguir, mostram os principias destinos das exportações das três carnes dos EUA, com destaque para a China que representa 15,1%, 12,9% e 8,9% das exportações norte americanas de carne bovina, suína e de frango, respectivamente.

Fonte: USDA

Fonte: USDA

Fonte: USDA

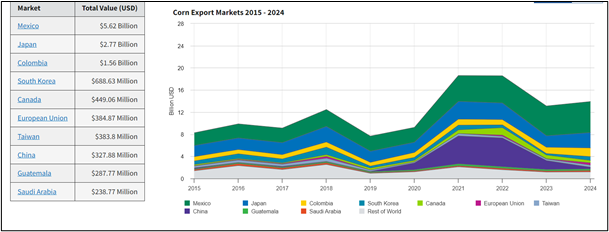

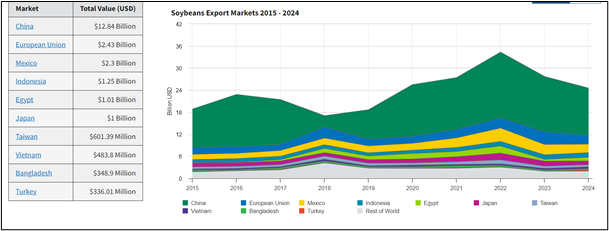

No mercado de exportação de grãos dos EUA, a situação de dependência em relação à China é bem diferente. Enquanto o gigante asiático representa somente 2,35% dos embarques do milho norte-americano (gráfico 10), na soja a participação da China é de 52,2% (gráfico 11).

Fonte: USDA

Fonte: USDA

Embora o Brasil já tenha uma participação significativa nas importações chinesas de soja, pode haver ganhos adicionais de nrcado em caso de manutenção das tarifas retaliatórios chinesas.

O presidente da ABCS, Marcelo Lopes, explica que mesmo com as exportações de carne suína brasileira a todo vapor, o mercado doméstico tem andado de lado e até recuado. “Mas há uma tendência e expectativa de que os preços pagos aos produtores voltem a subir nas próximas semanas e entrem o segundo semestre firmes e em alta. A atenção agora recai sobre o desenvolvimento da segunda safra de milho no Brasil e as consequências da guerra tarifária declarada pelos EUA com todo o mundo. Num primeiro momento a tendência é de que se abra mais espaço para o Brasil exportar carnes e grãos. O que pode mudar este quadro é o eventual estabelecimento de acordo entre EUA e China, algo, neste momento, pouco provável”, conclui.