Voltar Publicado em: quinta-feira, 17 de março de 2022, 10h55

Crise persistente da suinocultura é agravada pelo cenário mundial

Acompanhe os últimos dados de produção, exportação, custos e o cenário de mercado completo da suinocultura brasileira!

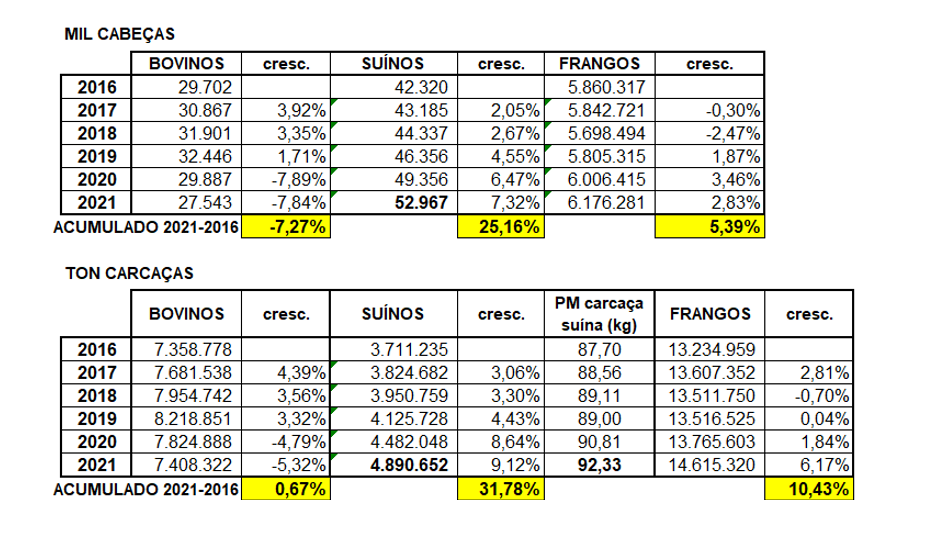

Resultados completos de abate do IBGE, publicados em 15/03/22, confirmam o crescimento de 9,12% no volume de produção de carcaças suínas e 7,32% em cabeças abatidas no ano de 2021 em relação a 2020 (tabela 1). Nenhuma outra proteína animal cresceu tanto nos últimos anos no Brasil. No acumulado de 2016 a 2021, a produção de carne suína (em toneladas) cresceu mais de 30% enquanto a carne bovina estagnou (0,67%) e a de frango cresceu 10,43%.

Elaborado por Iuri Machado, sobre dados do IBGE publicados em 15/03/22

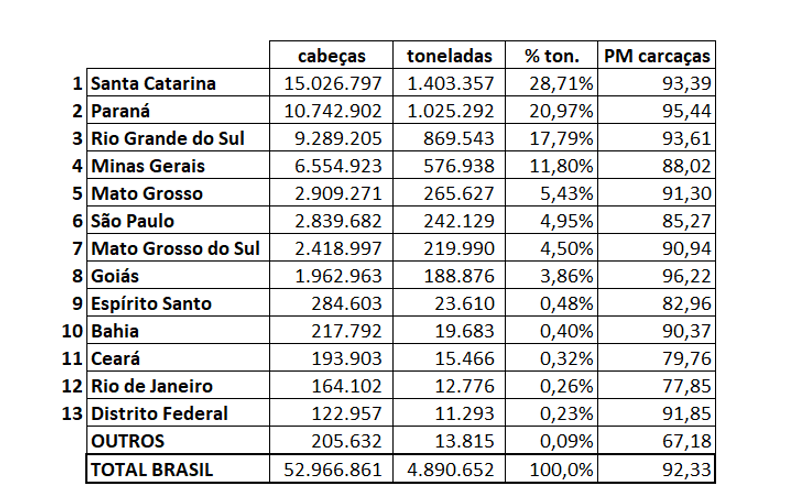

Analisando o abate por estado da federação, observa-se que os três estados do Sul continuam representando mais de 2/3 da produção nacional (tabela 2).

Tabela 2. Abate de suínos por Unidade federativa em 2021.

Elaborado por Iuri Machado, sobre dados do IBGE publicados em 15/03/22

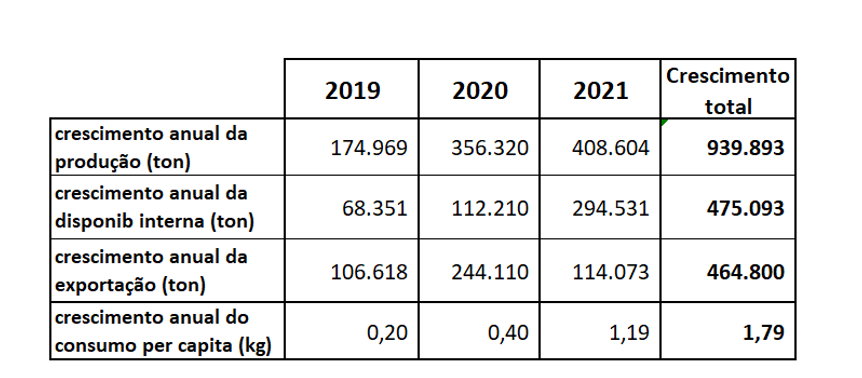

Mas o que chama mais a atenção é o crescimento da produção de suínos nos anos mais recentes, com o salto de oferta ocorrido de 2019 a 2021, puxado pelo aumento da demanda chinesa. A tabela 3 mostra bem o crescimento neste período e para onde foi destinado, ficando claro que em 2020 as exportações absorveram a maior parte do excedente, ao contrário de 2021, quando foi o mercado interno que teve que suportar uma oferta a maior de 294,5 mil toneladas, pois a exportação em 2021 só aumentou 12,7% em relação ao ano anterior (+114 toneladas), enquanto a produção aumentou 408,6 mil toneladas.

Elaborado por Iuri Machado sobre dados do IBGE e Secex.

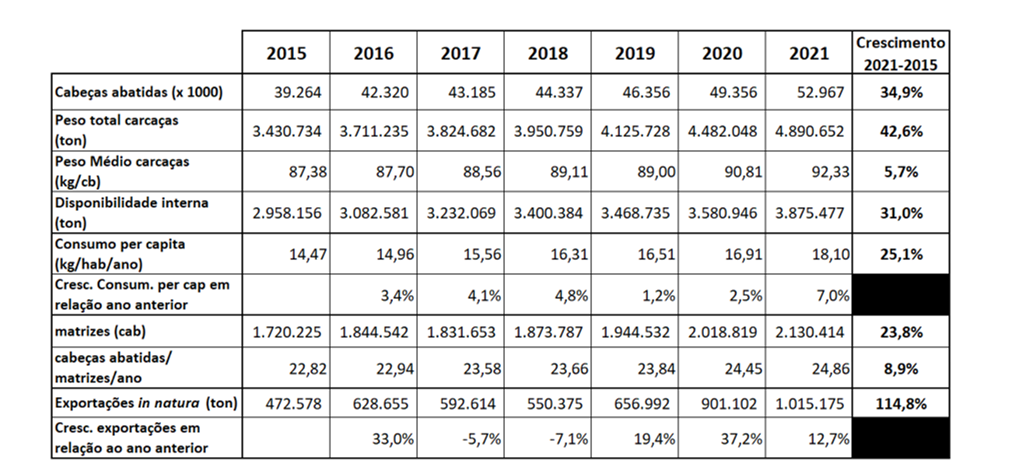

É justamente este excedente de quase 300 mil toneladas despejado no mercado interno em 2021, agravado por um momento de perda de poder aquisitivo da população brasileira, que é um dos fatores que determinaram o início da crise da suinocultura que perdura neste início de 2022. O outro fator fundamental na crise é o custo de produção como veremos mais adiante. A tabela 4 resume os principais índices de produção e mercado da carne suína brasileira desde 2015, com destaque para o crescimento acumulado das exportações (114,8%) e do consumo per capita (25,1%).

Elaborado por Iuri P. Machado com dados do IBGE, Secex, Agriness, Mapeamento ABCS. Dados de produção de 2021 definitivos (publicados pelo IBGE em 15/03/22)

Para 2022 já se esperava um primeiro semestre muito desafiador, com preço de venda do suíno em baixa e alto custo de produção. Com o início da guerra na Ucrânia, no final de fevereiro, imediatamente houve um estresse nas cotações das comodities, muito em função da natural especulação que ocorre numa situação destas. O fato é que tanto a invasão propriamente dita da Ucrânia, quanto as sanções impostas à Rússia determinam consequências imediatas e outras de mais longo prazo que podem se concretizar caso este conflito armado se prolongue por muitos meses. A suinocultura está sendo mais afetada de forma indireta, com aumento dos combustíveis, aumento da cotação dos grãos, seja pela possibilidade de falta de fertilizantes (Rússia é nosso maior fornecedor) ou pela alta no preço internacional, pois Rússia e principalmente Ucrânia são grandes exportadores de cereais, e o plantio lá começa em abril.

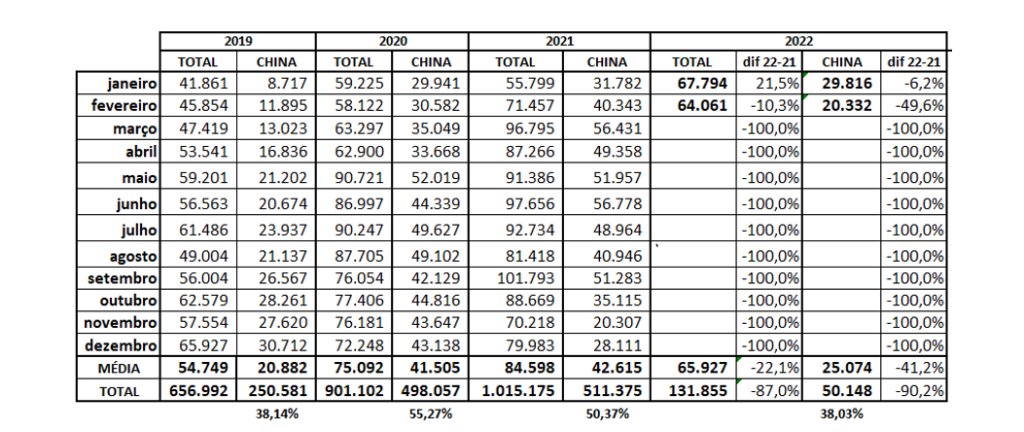

Com relação ao mercado de carne suína, se olharmos os números do ano passado, Rússia e Ucrânia são destinos insignificantes. Também para as demais carnes (bovina e frango) a Rússia que até 2017 era um grande destino das nossas exportações (bovino e suíno), já não tem peso relevante. Porém, temos uma cota de 100 mil toneladas para exportar carne suína anunciada no final do ano passado e que teria prazo para ser cumprida no primeiro semestre de 2022. De fato, os dados de exportação de janeiro e fevereiro deste ano já apresentavam um volume acumulado de 5,8 mil toneladas de carne suína in natura embarcados para a Rússia nestes dois meses, mais de 60% do total vendido (9,3 mil ton) para aquele país em todo ano de 2021. As dificuldades logísticas determinadas pela guerra, além das sanções que dificultam as transferências bancárias da Rússia são uma ameaça à continuidade destes embarques. Entretanto, a maior preocupação no tocante às exportações ainda é a redução dos embarques para a China e o baixo valor em dólar pago pela nossa carne nos últimos meses. Ainda assim, no primeiro bimestre de 2022, embarcamos um total de 131,8 mil toneladas de carne suína in natura, 4,6 mil toneladas a mais (+3,6%) que o mesmo período do ano passado (tabela 5), sendo que chama a atenção que a China neste início de ano representou somente 38% dos embarques (ano passado foi mais de 50%), com volumes muito inferiores aos do ano passado e abaixo até mesmo do que exportamos em janeiro e fevereiro de 2020.

Elaborado por Iuri P. Machado com dados da Secex

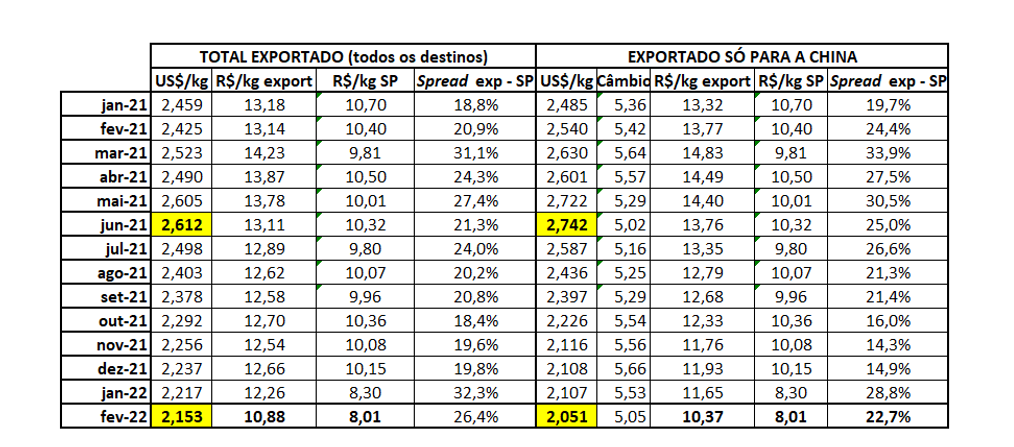

Como descrito anteriormente, não somente os volumes embarcados preocupam, mas também o preço da carne exportada. A tabela 6 apresenta o preço médio da carne suína in natura exportada (média geral e para China), em dólar, atingindo o pico em julho de 2021 e o menor valor em fevereiro de 2022. A diferença (spread) do preço em reais vendido para a China em relação ao mercado doméstico de carcaça (São Paulo) também caiu para próximo de 20%, destacando que mais de 85% das exportações de carne suína do Brasil são na forma de cortes.

Elaborado por Iuri P. Machado com dados da Secex e CEPEA

As cotações do suíno vivo e das carcaças no mercado brasileiro, que vinham despencando desde dezembro do ano passado, estabilizaram nas últimas semanas, indicando que a pior fase de desbalanço entre oferta e procura já passou.

Fonte: CEPEA

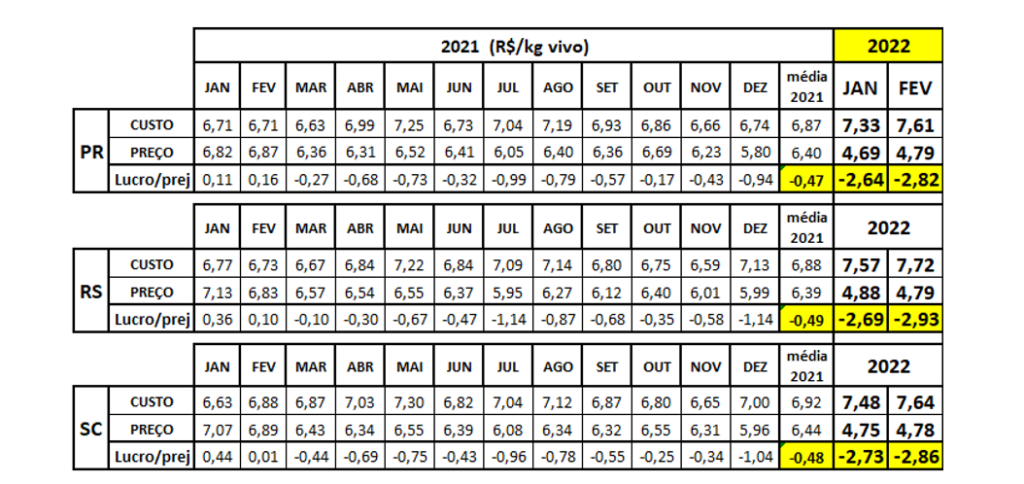

Porém, diante dos elevados custos, o preço pago ainda está muito aquém do necessário para sequer cobrir os custos operacionais, que dirá recuperar o prejuízo acumulado ou obter lucro. Na tabela 7, a seguir, são apresentados os custos totais e preço de venda nos três estados do Sul. A tabela demonstra que o custo de produção atingiu o pico em fevereiro/22, quando também o prejuízo foi o maior nos três estados. Por este levantamento, desde março de 2021, o suinocultor acumula prejuízos na atividade.

Elaborado por Iuri P. Machado com dados: Embrapa (custos) e Cepea (preço).

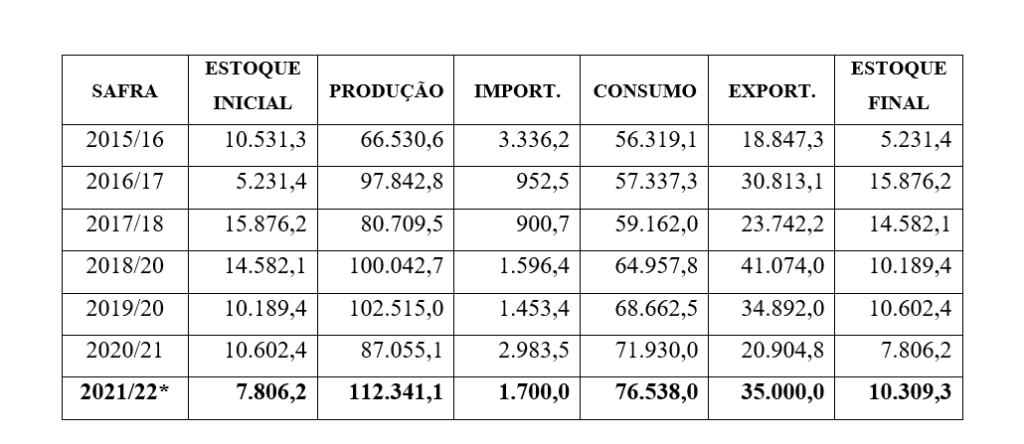

A Conab divulgou dia 10/03/22 o sexto boletim de acompanhamento da safra brasileira de grãos para o ano safra 2021/22. A produção de soja esperada no relatório de março ficou em 122,7 milhões de toneladas, uma queda de 11,1% em relação à produção da safra passada. Para a safra de milho verão, a estimativa de produção foi mantida em 24 milhões de toneladas e, para o milho segunda safra, espera-se uma produção de 86,15 milhões toneladas, totalizando (com a terceira safra) 112,34 milhões de toneladas (tabela 8).

Fonte: Conab

O USDA publicou no último dia 9 o relatório de oferta e demanda de grãos. A safra brasileira de soja foi estimada em 127 milhões de toneladas, valor 5,2% inferior aos dados divulgados no relatório anterior. Tanto a produção mundial, quanto os estoques finais de soja, foram reduzidos neste boletim. A produção mundial da oleaginosa passou de 363,8 milhões de toneladas para 353,8 milhões toneladas e, os estoques finais, de 92,83 milhões de toneladas para 89,9 milhões de toneladas.

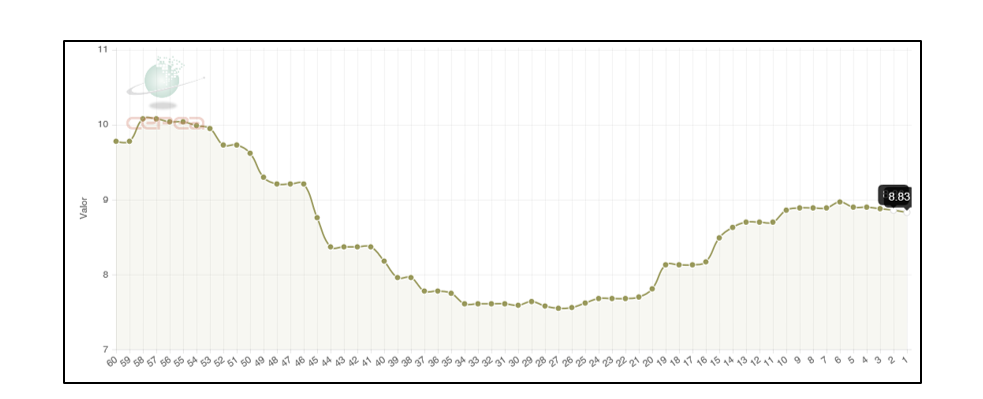

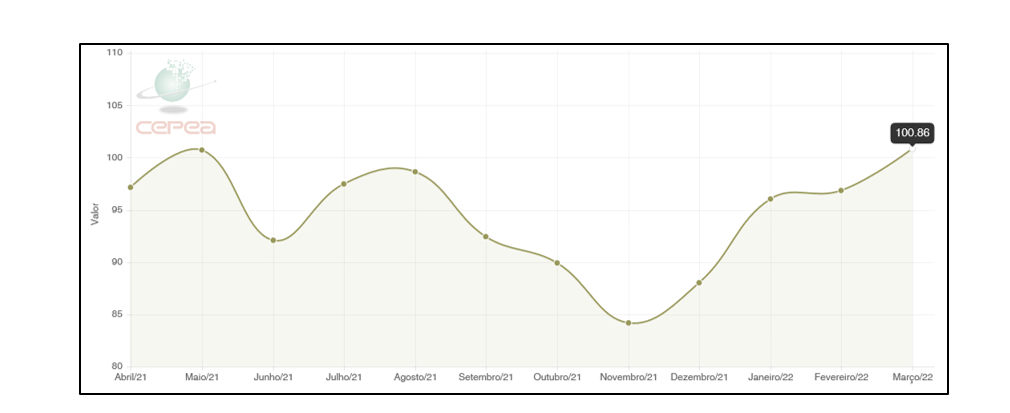

Segundo o CEPEA, com as demandas interna e externa aquecidas, as cotações do milho estão em alta no Brasil, ultrapassando a marca de 100 reais a saca em muitas praças (gráfico 2). Consumidores do grão estão ainda mais apreensivos, tendo em vista que a nova valorização dos combustíveis deve encarecer o frete e, consequentemente, os custos. Quanto à demanda internacional pelo milho brasileiro, tem sido intensificada diante do conflito entre a Rússia e a Ucrânia, que tem resultado em mudanças em rotas de exportadores e em aumento da procura pelo cereal na América do sul.

Gráfico 2. Preço (R$) da saca de 60kg de milho em Campinas (SP) nos últimos 12 meses; média de março/22 até o dia 15/03/22.

Fonte: CEPEA

Segundo o presidente da ABCS, Marcelo Lopes, “Certamente esta é uma das piores crises da história da suinocultura brasileira, mas há um fator peculiar neste momento que é o grau de incerteza mundial diante de uma pandemia ainda em curso e a recente eclosão da guerra na Eurásia. Estes acontecimentos determinam um ambiente muito propício à volatilidade dos mercados e, principalmente, às especulações, mas não há, ao menos no curto prazo, qualquer indicativo de desabastecimento dos principais insumos agropecuários no Brasil. Sem dúvida, a duração desse conflito entre Rússia e Ucrânia é que vai determinar o grau de pressão sobre as cotações internacionais dos insumos e produtos daquela região, visto que o plantio no hemisfério norte inicia no mês de abril. O Agronegócio mundial mostrou resiliência fantástica no auge da pandemia e esperamos que esta força se mantenha diante destes novos desafios”, conclui.