Notícias

Feeds

Voltar Publicado em: terça-feira, 18 de fevereiro de 2020, 6h11

Projeções para o mercado de suínos em 2020 indicam que exportações seguirão em alta

A previsão é de novo recorde de embarques e estima-se um aumento na produção brasileira de carne suína, segundo USDA

Inicio de ano é tempo de se planejar e de preparar os próximos passos para cumprimento de metas. E se tratando do mercado de suínos, o setor já se organiza para tomar decisões. Para isso, a ABCS traz uma análise da produção brasileira, da produção mundial e das exportações durante o período de 2019 e também as previsões para 2020. Dentre as principais observações, identificou-se que as exportações devem continuar crescendo, além de um aumento na produção brasileira de carne suína. No entanto, no cenário global a realidade é de queda na produção e de elevação dos custos para criação de suínos. Os dados mostram que a atual conjuntura exige atenção dos profissionais que atuam na área, especialmente dos produtores.

Exportação recorde em 2019 e janeiro de 2020 mantendo embarques em alta

O ano de 2019 atingiu recorde de exportação com o volume de 750,3 mil toneladas entre in natura (649,38 mil ton.) e processados e um faturamento de US$ 1,597 bilhão (ABPA). A China permanece o carro chefe das exportações brasileiras fechando o ano com 38,1% da carne suína in natura exportada pelo Brasil (tabela 1).

Tabela 1. Volumes exportados de carne suína brasileira in natura para os cinco principais destinos de 2019 (China, Hong Kong, Chile, Uruguai e Rússia) e quantidades para os mesmos destinos nos anos anteriores.

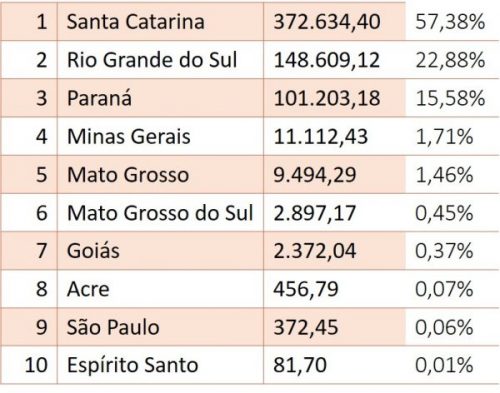

Comparando com 2016, o ano que detinha o recorde anterior de exportação de carne suína, em 2019, com novo recorde de volume total embarcado (649,38 mil toneladas), observa-se a China praticamente substituindo a Rússia como principal destino, com volumes muito próximos quando comparamos a Rússia em 2016 e 2017 com a China em 2019. Em 2018, o mercado russo estava embargado por quase todo o período, mas no ano passado voltou em ritmo muito baixo. Por outro lado, chama a atenção o crescimento de embarques para Chile e Uruguai. Os três estados do sul do Brasil lideraram os embarques com mais de 95% da exportação de carne suína in natura em 2019 (tabela 2).

Tabela 2. Os 10 estados maiores exportadores de carne suína in natura em 2019, em toneladas (MDIC).

Mudanças no câmbio e seus reflexos na produção

Outro dado que chama a atenção é o aumento expressivo do faturamento com exportação. Na tabela 3, observa-se que não somente o valor unitário em dólar subiu em 2019, mas também o valor recebido em reais, em função do câmbio favorável às exportações. Enquanto em 2018 o faturamento dos embarques de carne suína in natura totalizou pouco mais 1,07 bilhões de dólares, em 2019 superou 1,47 bilhões, um crescimento de 37,5%. Se aplicarmos o câmbio médio do ano sobre estes valores (tabela 3), considerando que o dólar encareceu mais de 3% de 2018 para 2019, então estima-se em reais um aumento de faturamento total de 42,4% de 2018 para 2019.

Tabela 3 – Exportação brasileira de carne suína in natura, volumes e valores de 2016 a 2019. Devido à elevação do câmbio em 2019, também o valor recebido por kg de carcaça em reais foi recorde. (Dados de volume e valores em dólar do MDIC).

* não considerada inflação no período

** trata-se de uma estimativa baseada em valores cambiais médios do ano, não obrigatoriamente representam o valor efetivamente convertido na comercialização, pois há diferenças em contratos e prazos e oscilações de volumes e valores ao longo dos meses do ano

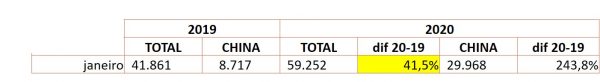

Em janeiro de 2020 (tabela 4) as exportações continuaram em alta e a China este ano já representa pouco mais da metade dos embarques.

Tabela 4. Volumes de carne suína in natura (ton) exportados pelo Brasil no total e para China em janeiro de 2020 e o comparativo com o mesmo período de 2019. MDIC

Acordos comerciais e recorde nos embarques

Em meados de janeiro foi assinada a primeira fase do acordo comercial entre EUA e China. A China deve comprar US$ 12,5 bilhões a mais que em 2017 em produtos agrícolas dos EUA no primeiro ano e US$ 19,5 bilhões no segundo ano. Caso o acordo seja cumprido, isso significaria uma elevação nas exportações dos EUA para a China de 149% e 197% em relação ao ano de 2019. Segundo a consultoria MBAgro, para os produtos agropecuários os efeitos não devem ser muito significativos, uma vez que o balanço de oferta e demanda mundial é o que interessa para a precificação dos produtos e o quadro mundial segue apertado tanto para carnes como para grãos. A tendência é que haja apenas uma reorganização nos destinos dos produtos transacionados entre os países.

No dia 10 de janeiro, o USDA atualizou as projeções para 2020 para a produção, consumo e exportações/importações dos principais mercados de carnes. Para este ano, o USDA projeta uma importação chinesa de carne (boi, porco e frango) da ordem de 7,15 milhões de toneladas, 27% acima do importado pelo país em 2019. Outros destaques do relatório do USDA são a previsão do aumento das exportações do Brasil em relação a 2019 da ordem de 9,5% para carne bovina, 20% da carne suína, sem crescimento significativo dos embarques de frango.

Tomando como base o segundo semestre de 2019, que foi quando a China elevou as compras da carne suína brasileira a outro patamar, projeta-se novo recorde de embarques para este ano de 2020, conforme a tabela 5, a seguir.

Tabela 5. Projeções de embarque de carne suína in natura para 2020, baseadas nos volumes exportados no segundo semestre e no último trimestre de 2019. Simulação baseada em dados de exportação de 2019 do MDIC.

Se por um lado o USDA projeta um aumento da produção brasileira de carne suína em 2020, ao redor de 4,5%, por outro lado, o órgão norte americano estima uma queda na produção mundial de carne suína ao redor de 10%, puxada principalmente pela China (-25%), Filipinas (-16%) e Vietnã (-6%).

No tocante a sanidade, além da peste suína africana (PSA) ainda não controlada na China e com focos recentes em outros países asiáticos e na europa oriental, 2020 iniciou com uma série de ocorrências como gripe aviária na China e Febre Aftosa em bovinos na Rússia, que podem afetar não somente o mercado de carnes, como a economia mundial, esta última mais relacionada ao Coronavirus.

Oscilações de preço no mercado doméstico de carnes

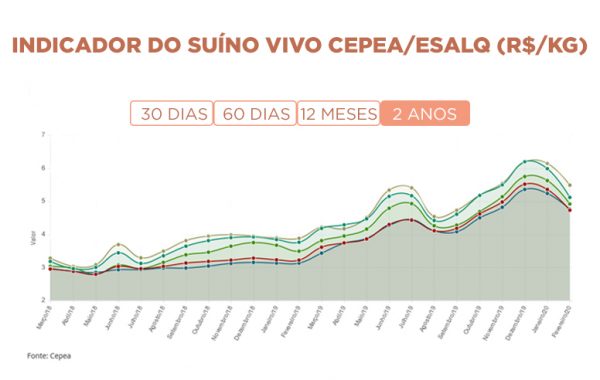

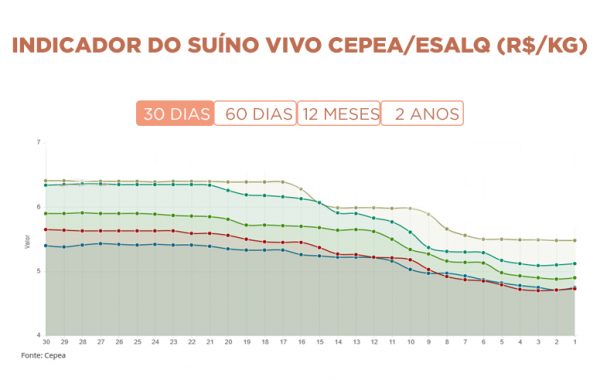

De dezembro de 2019 até o momento houve uma oscilação significativa nos valores pagos ao produtor brasileiro, tanto na carne suína, quanto na bovina (gráficos 1 e 3) que atingiram preços recorde no final do ano passado e experimentaram queda acentuada em janeiro. Segundo MBAgro, na média mensal, o suíno fechou o mês de janeiro com preços 6% abaixo do mês anterior, enquanto a carne suína fechou em queda de 12% no atacado em São Paulo. Porém, vale destacar que mesmo com as recentes quedas, o preço do suíno continua em um patamar histórico elevado. De fato, no início do mês de fevereiro tanto o suíno (gráfico 2) como o boi já demonstram uma retomada da subida de preços de forma mais lenta.

Gráfico 1. Evolução preço do suíno vivo, em cinco estados (MG, SP, PR, RS e SC), nos últimos 2 anos (até 07/02/2020). Fonte: CEPEA.

Gráfico 2. Evolução preço do suíno vivo, em cinco estados (MG, SP, PR, RS e SC), nos últimos 30 dias (até 07/02/2020). Mês de fevereiro já apresenta viés de retomada da subida de preço. Fonte: CEPEA.

Gráfico 3. Evolução dos preços do boi gordo no estado de São Paulo (valor da arroba), nos últimos dois anos (até 07/02/2020). Fonte: CEPEA.

Já o movimento de queda do valor da arroba do boi gordo esteve dentro da sazonalidade, pois janeiro é um mês onde o consumo costuma se retrair, em função das férias escolares e do início da “safra” do boi, com maior disponibilidade de animais para o abate (MBAGro). Além disso, as exportações sofreram uma espécie de ressaca, principalmente por parte da China, que foi o principal destino dos embarques em 2019 e se abasteceu para as comemorações do Ano Novo Chinês (25 de janeiro). Ainda segundo o MBAgro, apesar desta queda, a carne bovina deve continuar com preços elevados no mercado interno, por conta da forte demanda externa, mantendo as carnes de frango e suína mais competitivas frente às altas do boi.

Custo de produção: o grande desafio do suinocultor para 2020

Apesar da safra recorde de milho em 2018/2019, o volume exportado do grão (mais de 43 milhões de toneladas no ano, segundo o MDIC) foi o principal determinante de uma alta acumulada de 24% ao longo de 2019, com sucessivos acréscimos de preços desde o mês de setembro (gráfico 4).

Gráfico 4. Preço do milho, saca de 60kg (Campinas-SP), nos últimos 2 anos (até 07/02/20). Fonte CEPEA

O custo de produção de suínos calculado pela Embrapa-CNPSA acumulou em 2019 alta de 8,6%. A nutrição foi o item que mais subiu entre os itens dos custos, com 7,2% de aumento no ano. Durante o primeiro semestre de 2020, o mercado de milho deve permanecer pressionado, tendendo a se normalizar durante o segundo semestre, com a entrada da segunda safra. Até lá, o indicativo é de que os custos permaneçam elevados, comprimindo a rentabilidade do produtor (MBAgro).

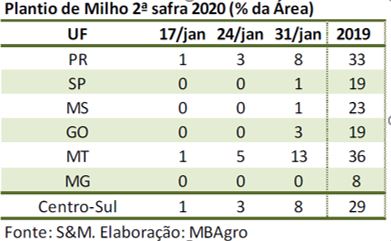

Embora se estime uma produção muito similar a do ano passado (tabela 6), o atraso na colheita da soja e especialmente no plantio do milho segunda safra já são evidentes em 2020, quando comparados com os números de 2019 (tabelas 7 e 8).

Tabela 6. Oferta e demanda de milho do Brasil (em mil toneladas) nas últimas safras e projeção para safra 2019/2020. Observa-se uma previsão de estoque de passagem de 2020 para 2021 de cerca de 6 milhões de toneladas, a mais baixa dos últimos anos. (Conab/MBAgro)

Tabela 7. Estimativa de colheita de soja no Brasil até o final de janeiro de 2020. Enquanto no mesmo período do ano passado 17% da área estava colhida, neste ano somente 8%. Fonte: S&M, MBAGro.

Tabela 8. Estimativa de plantio de milho segunda safra no Centro-Sul do Brasil até o final de janeiro de 2020. Enquanto no mesmo período do ano passado 29% da área estava plantada, neste ano somente 8%. Fonte: S&M, MBAGro.

Este atraso no plantio da segunda safra determina um risco climático que poderá determinar quebras na produção nacional de milho, pois esta segunda safra tem peso de mais de 70% na produção total do país. O consumo interno está aumentado, em função do crescimento das exportações de carne e também o etanol de milho. As exportações de milho começaram o ano com volume de 2,3 milhões de toneladas em janeiro de 2020 (MDIC), menos do que o primeiro mês de 2019 e 2018 e bem abaixo da média do segundo trimestre de 2019, que beirou os 6 milhões de toneladas mensais. Essa queda nas exportações de milho, aliado ao início da colheita da primeira safra deste grão, fez com que o preço caísse neste início de fevereiro (gráfico 4), depois de 6 meses de alta praticamente contínua.

A queda da produção mundial de carne suína, que deve se manter ao longo de 2020, conforme projeções do USDA, determinou uma inflação das carnes, na qual percebe-se que houve uma mudança de patamar de preço pago ao produtor. Além disso, a valorização dos insumos, em especial o milho, determinam um custo de produção recorde que deverá se manter em alta ao longo de todo o ano, dependendo da colheita e das exportações. Em paralelo, o Brasil está ficando cada vez mais dependente do mercado Chinês para exportar boa parte da produção de suínos. Estas questões aliadas ao dólar em alta recorde em fevereiro, riscos de desaceleração da economia mundial e a demora para que a crise econômica brasileira efetivamente se dissipe, aumentam o risco da atividade para este ano.

Para o presidente da ABCS, Marcelo Lopes, o momento é de cautela. “Precisamos produzir com eficiência, observar os indicadores do mercado de insumos e operar nesse mercado no momento certo são os pontos a serem trabalhados para que o suinocultor mantenha margens positivas ao longo do ano”.