Notícias

Filiadas em Destaque

Voltar Publicado em: segunda-feira, 29 de abril de 2019, 4h26

Reflexos da PSA no mercado externo podem ser positivos para a suinocultura brasileira

Reflexos da PSA no mercado externo podem ser positivos para a suinocultura brasileira

Apesar de queda nas exportações de suínos para a China, balanço do primeiro trimestre indica saídas para a recuperação da suinocultura em 2019

A cadeia suinícola já encontra novos desafios a serem enfrentados durante este ano. Uma das questões atuais de maior preocupação para o mercado mundial de proteína animal é o surto de Peste Suína Africana (PSA) que assola a China. A PSA provocou mudanças no volume e nos preços do mercado internacional. Mas, apesar da redução das exportações de carne suína brasileira para o país no primeiro trimestre deste ano, os volumes totais exportados estão ligeiramente maiores que o mesmo período do ano passado. Com a retomada do mercado russo e o provável aumento de demanda da China ao longo do ano, ainda se projeta que 2019 feche com volumes exportados superiores a 2018.

China tem queda, mas Rússia lidera exportações brasileiras

Com o abate de grande número de suínos na China, em função dos focos de PSA, a oferta de carne suína aumentou muito em um curto período, determinando queda nos preços dos suínos no país. Mas, ao contrário do que se esperava, ainda não houve aumento significativo das exportações de carne suína brasileira para a China. Analisando as exportações do produto in natura, segundo dados do MDIC, no primeiro trimestre de 2019, houve uma redução de quase 18% nas quantidades exportadas para a China e uma queda de 21,6 % na receita, quando comparado com o mesmo período de 2018.

Se por um lado, a carne suína brasileira ainda não atingiu os mesmos volumes de 2018 no mercado Chinês, por outro, a Rússia voltou a ser um grande comprador. No primeiro trimestre de 2019, a Rússia assumiu a terceira colocação dos destinos da carne suína brasileira (atrás de China, com 24,9% e Hong Kong, com 15,7%) e já representa quase 13% dos embarques de carne suína in natura, totalizando mais de 17 mil toneladas de janeiro a março (tabela 1).

Tabela 1 – Exportação de carne suína brasileira in natura no primeiro trimestre de 2019 e comparação com o mesmo período de 2018 (diferença em mil toneladas e percentual). Fonte: MDIC

Esta retomada do mercado russo, mesmo que em quantidades menores do que em 2017, por exemplo, fez com que houvesse uma compensação da redução dos volumes exportados para a China, pois na somatória dos três destinos, manteve-se praticamente o mesmo volume de um ano para o outro (ao redor de 73 mil toneladas de carne in natura).

Mercado interno aquecido

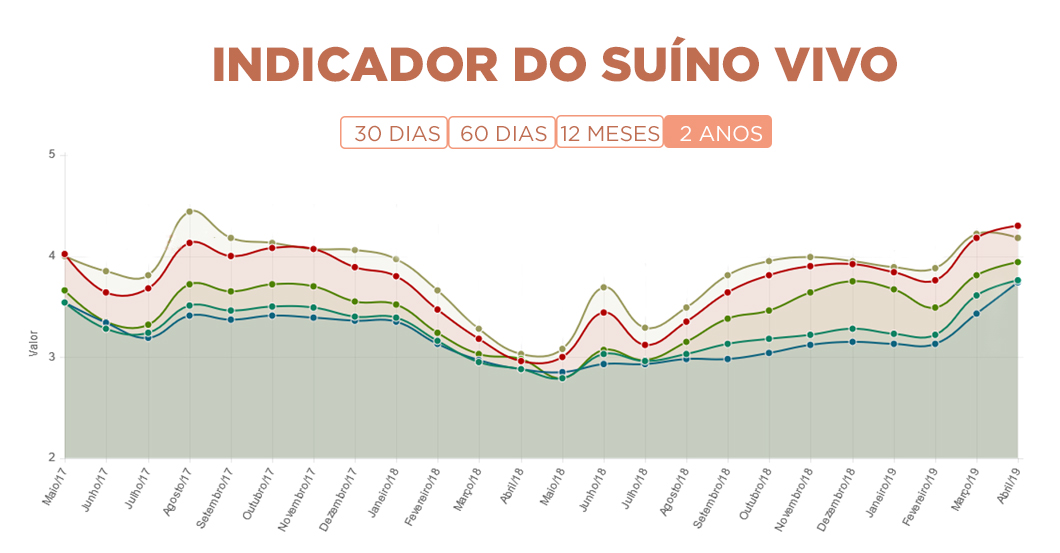

O mercado interno de suínos está bastante demandado, com os preços pagos ao produtor voltando a patamares que não eram atingidos desde o segundo semestre de 2017 (gráfico 1). Além da regularidade da exportação, o preço crescente das carnes bovina e de frango também contribui para elevar o valor pago pelo suíno.

Gráfico 1 – Evolução dos preços do suíno vivo em vários estados (MG, PR, RS, SC e SP) nos últimos 2 anos, mostrando crescimento consistente em 2019 e valores de março e abril superiores a todas as médias mensais do ano passado. Fonte: CEPEA.

Há uma percepção na diminuição da retenção de animais e do peso de abate em muitas regiões, indicando que esta relativa baixa oferta de suínos deve se manter para os próximos meses. “Com a perspectiva de aumento das exportações ao longo do ano, especialmente para a China, parece que, finalmente, depois de muitos meses de dificuldades, o suinocultor voltará a trabalhar com margens positivas. Resta saber até que ponto os indicadores socioeconômicos negativos do país, como alto desemprego e redução de renda, vão limitar esta subida dos preços”, avalia o presidente da ABCS, Marcelo Lopes, alertando que o atual cenário deve ser acompanhado com atenção por todos os integrantes da cadeia suinícola.

Custo de produção estável, com tendência de queda

Apesar de uma pequena quebra na safra brasileira em final de colheita, o preço da soja e seus derivados (farelo) tem se mantido estável, por enquanto, sem tendência de alta, ao contrário do que ocorreu no ano passado (gráficos 2 e 3). Apesar de uma pequena quebra na safra brasileira em final de colheita, o preço da soja e seus derivados (farelo) tem se mantido estável, por enquanto, sem tendência de alta, ao contrário do que ocorreu no ano passado (gráficos 2 e 3).

Gráfico 2 e 3 – Preço da soja no Paraná nos últimos 2 anos e nos últimos 12 meses, respectivamente. Observa-se queda acentuada iniciada antes do início da colheita da primeira safra e preços estáveis no primeiro semestre de 2019, sem tendência de alta. Fonte: CEPEA

Com relação ao imbróglio tarifário entre China e Estados Unidos que fez com que o Brasil ganhasse grande espaço nas exportações desta oleaginosa para os chineses em 2018, permanece a expectativa da definição das negociações entre os dois gigantes. No primeiro trimestre de 2019 o Brasil exportou 28% a mais e os EUA 30% a menos que o ano passado para a China em relação ao mesmo período do ano passado.

O preço da soja no Brasil vai depender em grande parte desse movimento entre EUA e China e do próprio consumo chinês. A eventual redução de tarifas da China em relação a soja norte-americana pode determinar uma reconquista de percentuais perdidos para o Brasil no país asiático. Por outro lado, a redução significativa do rebanho suíno, pela PSA, pode determinar redução expressiva da demanda de grãos pela China. Ambas ocorrências, aliadas à esperada grande safra argentina, podem reduzir significativamente os embarques de soja do Brasil, determinando preços mais baixos no mercado interno.

Embora o milho continue em patamar de preço relativamente elevado para as atividades de produção de proteína animal (gráfico 4), o comportamento do clima com chuvas regulares nas principais regiões produtoras do Brasil indica que, de fato, a segunda safra, prevista para metade do ano, determinará volume recorde deste grão na safra 2018/19. Mantém-se a previsão de colher ao redor de 15% mais que na safra 2017/18, o que deve determinar a queda dos preços deste grão.

Gráfico 4 – Preço do milho (Campinas/SP) ao longo dos últimos 2 anos. Patamares de preço elevados desde o início de 2018. Fonte: CEPEA Gráfico 4 – Preço do milho (Campinas/SP) ao longo dos últimos 2 anos. Patamares de preço elevados desde o início de 2018. Fonte: CEPEA

O que esperar?

Com o mercado interno e externo de carnes aquecido, a previsão é de boa colheita da segunda safra de milho e estabilidade do mercado de soja, espera-se uma recuperação das margens da atividade suinícola ao longo do ano. Porém, é preciso ficar atento às condições climáticas aqui e nos EUA e às negociações tarifárias da soja e da carne suína entre China e EUA. Além disso, com o crescimento das exportações de carne bovina e de frango, é esperada uma pressão para o aumento dos preços pagos ao suinocultor brasileiro.

Boletim de Mercado em Foco especial

A ABCS, por meio do Fundo Nacional de Desenvolvimento da Suinocultura (FNDS), apresenta esta série especial do “Mercado em Foco”, cujos boletins são desenvolvidos com dados de especialistas do agronegócio, entre eles a MBAgro, consultoria focada no acompanhamento da conjuntura agropecuária. Todo final de mês, a ABCS envia para as associações afiliadas e produtores cadastrados uma matéria detalhada com gráficos e tabelas das principais análises e conjunturas para o setor. Caso esteja incluído nesse grupo e queira receber, envie seu e-mail para [email protected] .